随着 TWS 耳机逐步为用户所认可,出货量不断加速提升,2016 年-2019年 TWS 耳机出货量分别为 918 万、2000 万、4600万和 1.29 亿部。虽有疫情影响,但行业对 2020 年仍保持乐观,预计全年出货 2.1-2.2 亿部。就品牌竞争格局来看,AirPods 在 2019 年 Q4 仍保持了 41%的市占率。虽然非 A 系市占率达到了 59%,但竞争格局较为分散,如小米 2019 年 Q4 出货量位居第二,但市占率仅为 8%。

当前 TWS 耳机竞争格局与当年的山寨机群雄并起时期颇为相似,如同智能机风口中诞生的高通、MTK,我们认为以 TWS 耳机产业发展为契机,未来 IoT 产业中也将诞生同样级别的芯片巨头。市场空间方面,目前苹果阵营 TWS 耳机渗透率已达 11%,我们预计 2020年末达 20%;而安卓阵营的 TWS 耳机渗透率仅有 2%,年末渗透率将增至 5%,后续仍有广阔的成长空间。

本篇将为大家分享信达证券的报告《解读 TWS 成长空间,探寻核芯动力》,供参考学习。

1、AirPods 引领行业,TWS 耳机成为可穿戴新贵

2、长线发展空间广阔,硬件升级+生态建设双护航

3、从主控芯片技术发展趋势,看未来竞争格局

4、不仅是蓝牙,TWS 背后的产业链分析

1、AirPods 引领行业,TWS 耳机成为可穿戴新贵

1、AirPods 横空出世,全新定义 TWS 耳机TWS 为 True Wireless Stereo 的缩写,意为真无线立体声。传统的无线蓝牙耳机有头戴式、挂脖式等,两个扬声器之间都有线材或头梁连接,体积较大,携带不便,而 TWS 真无线蓝牙耳机则是真正做到了“无线”。早在 2015 年,日本安桥公司便已在 IFA 展上推出具有两个独立耳塞、中间无任何线材连接的真无线蓝牙耳机,但当时并未引起广泛关注。主要原因在于其连接、续航及音质表现均不佳。

2016 年 9 月 8 日,苹果公司于秋季新品发布会上发布了 AirPods,使得 TWS 耳机真正意义上进入公众视野。同时,苹果在当届发布会上还发布了首款没有 3.5mm 耳机孔的智能机 iPhone 7。这两款产品均是对过往消费电子产品形态的巨大革新,引领了后来的产品形态创新。

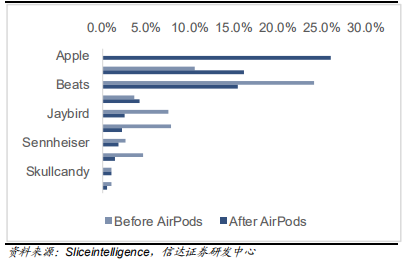

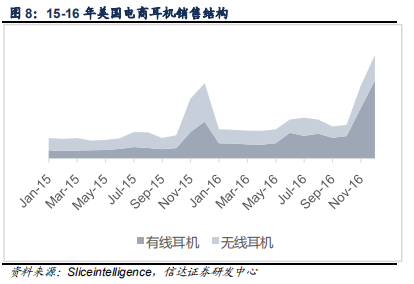

2、苹果公司持续引领,非 A 系公司快速跟进AirPods作为苹果公司 2016 年的压轴产品,自发布后仅用时一个月就以 26%的市占率成为美国销量最高的耳机。此外,AirPods还带动了无线耳机的销售热潮,根据 Slice intelligence 数据,2016 年底,美国电商耳机市场中无线耳机占比大幅提升至 75%,显现出对传统耳机的强劲替代趋势。

AirPods 发布前后美国耳机市场竞争格局

15-16年美国电商耳机销售结构

2019 年 3 月和 10 月,苹果又相继推出了 AirPods2 和 AirPods Pro。两款产品都搭载了新一代 H1 主控芯片。其中 AirPods 2更新了语音控制和无线充电功能。AirPods Pro 引入了 SiP 封装,进一步提高了内部元器件集成度,利用节省出的空间,加入更多的传感器和芯片,实现了主动降噪功能,并且缩小了耳机整体尺寸,增加了其便携性,AirPods Pro 还通过结构改进实现了 IPX4 级别的抗汗防水。一系列增值功能的引入是 AirPods 系列产品迈向高端耳机的重要一步,此外,苹果亦有望于 2020年内发布全新的头戴式 AirPods 及入门款 AirPods。表 1:AirPods 系列产品对比。

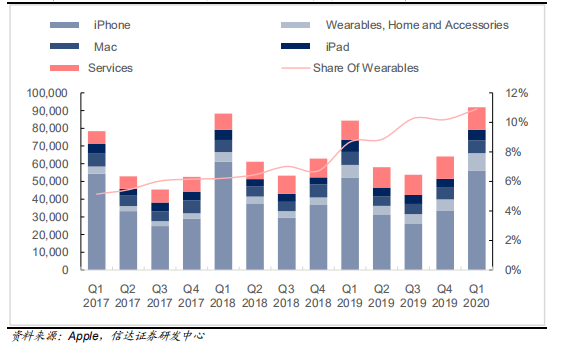

摆脱了传统耳机物理连接的束缚,AirPods 展现了有线耳机和传统蓝牙耳机难以比拟的便捷舒适。市场也证明了这款产品的成功,苹果公司在传统手机业务销量表现疲软的情况下实现了可穿戴设备营收的高速增长,2020 年第一季度可穿戴设备营收达总营收的 10.9%,同比增长36.9%,成为公司成长的主要驱动力。

苹果公司 2017-2021Q3 个季度营业收入与可穿戴设备收入

(单位:百万美元)

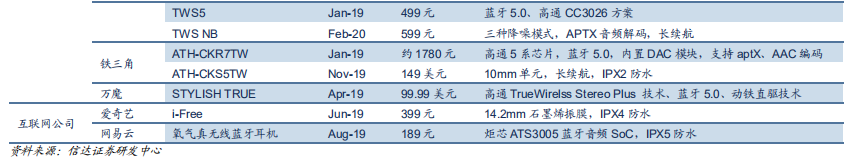

AirPods为业内厂商展现了 TWS 耳机的巨大发展机遇。我们在此统计了 2017-2020 年间,各主流品牌厂商的 TWS 耳机产品。可见业内公司均在积极布局 TWS 耳机市场,新品发布不断加速,呈现百花齐放的态势。

(1)手机厂商:华为、小米等手机品牌注重与自家智能手机等产品的适配,以 TWS 耳机作为自家语音助手交互入口,优化多场景应用将 TWS 耳机融入自家智能产品生态圈;

(2)传统音频厂商:森海塞尔、铁三角等传统高端音频厂商则在其 TWS 耳机产品上发扬一贯的音质优势,支持高清音频编码;

(3)互联网公司:爱奇艺、网易云等互联网公司则依靠与自家互联网产品的联动推出耳机硬件。

主流品牌厂商 TWS 耳机产品一览

同时通过上表统计可见,除苹果外,其他 TWS 耳机厂牌自 2018 下半年起进入新品爆发期。那么为何 2018 年之前少有非苹果 TWS 耳机面世呢?

我们认为,TWS 耳机需要把原有的信号接收模块、解码放大模块、通讯模块以及电池等零部件全部装进拇指大小的设备中,还要保证连接性和一定的音质效果,具有体积小、集成度高、技术难度高等特点。相比其他厂商,苹果公司早在数年前就已提前布局 TWS 耳机领域,并持续投入研发。通过查阅美国商标专利局网站,可见苹果公司在 2010 年起就在不断申请无线蓝牙耳机专利,并在 2015 年 10 月注册了 AirPods 品牌商标。

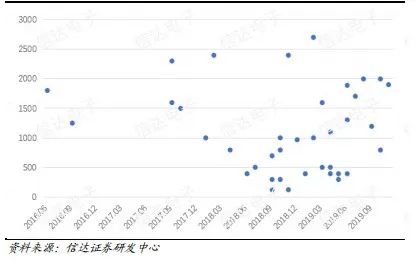

苹果公司对 TWS 耳机的提前布局,为 AirPods 赢得先机。而非 A 系公司看到了商机后,也积极布局,但受制于技术积累不足,早期产品市场表现不佳。2018 年前,市场上 TWS 耳机产品屈指可数,且价格昂贵,首发价格都在千元以上,部分产品超过两千元。同时受技术限制,大部分非 A 系 TWS 耳机受限于蓝牙传输方案不成熟,存在频繁断连、高延迟的连接问题,并且续航较短、左右耳耗电不均,这些问题也导致用户体验欠佳。

然而随着 TWS 耳机技术的不断成熟,市面上非 A 系 TWS 耳机产品的连接性能大为改善,续航持续提升,价格逐渐下沉。为TWS 耳机的爆发奠定了基础。我们对 TWS 耳机的发售节奏做进一步分析可见,2018 年下半年之后,非苹果 TWS 耳机大量发售,且价格大多在 1000 元以下。同时间段内,续航时间超过 6 小时的产品开始出现,部分产品续航时间高达八、九小时。

进入 2019 年,新发售产品的续航时间就再无低于三小时。配合充电盒使用时间,大部分 TWS 耳机使用时长可超过 20 小时,甚至有产品超过 60 小时。此外,近期发售的新款 TWS 耳机中,主动降噪、防水、防汗等功能也开始逐渐普及,大幅提升了产品的用户体验。

2016-2019 年主流 TWS 耳机产品售价(单位:元)

2、长线发展空间广阔,硬件升级+生态建设双护航

1、出货量快速爬升,2020 年持续增长

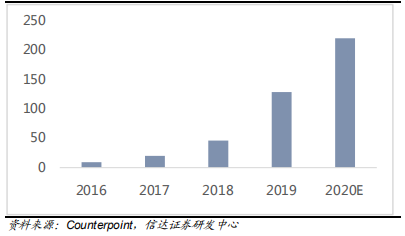

随着性能的改善,用户体验的提升,TWS 耳机越来越多的为用户所认可,出货量不断加速,呈现爆发式增长。据 Counterpoint统计,2016 年全球 TWS 耳机出货量为 918 万部,主要由初代 AirPods 贡献;后续伴随着 AirPods 新品迭代及非 A 公司切入市场,TWS 耳机的出货量增幅不断扩大,2017-2019 年出货量分别为 2000 万、4600 万、1.29 亿部,对应 YOY 分别为 118%, 130%和 179%。连续三年实现一倍以上的强劲增长。就季度数据来看,2019 年 Q1-Q4 TWS 耳机出货量分别为 1750 万、2700万、3300 万和 5100 万部,呈逐季加速态势。

2016-2020 年全球 TWS 耳机出货量(单位:百万部)

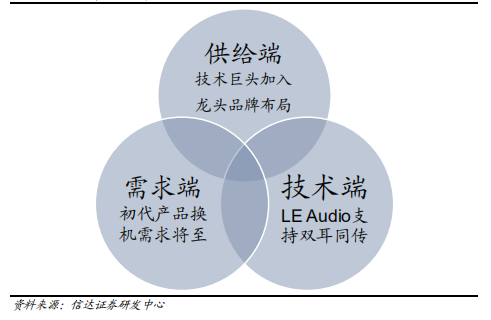

展望 2020 年,虽有疫情影响,但我们对 TWS 耳机市场仍保持乐观,主要原因如下:

(1)供给端:亚马逊,谷歌和微软等技术巨头有望进入真无线可听设备行业,通过平台化战略推动行业标准化;而三星,小米和华为等现有的智能手机巨头也将继续拓展业务,开发 TWS 耳机新品。

(2)需求端:2016、2017 年购买第一代产品即将淘汰,消费者的更新换代需求将飙升,迎来第一阵换机潮。

(3)技术面:LE Audio 低功耗音频技术标准发布,多重串流音频(Multi-Stream Audio)将允许智能手机等单一音频源设备向多个音频接收设备间同步进行多重且独立的音频串流传输。这意味着蓝牙连接将从根本上支持低延迟的双耳同传,彻底解决了低延迟连接方案的技术难题。

在上述因素的推动下,可以预见 TWS 耳机市场规模仍将保持稳步增长,我们预计 2020 年 TWS 耳机出货量将达到 2.1-2.2亿部,5 年平均年复合增长率约 120%。

2、众多厂商入局,先发玩家崭露头角

就品牌竞争格局来看,苹果树立了 TWS 耳机价位段及性能的标杆,安卓系品牌也在快速扩张中。据 Counterpoint 统计,2019年全年 TWS 耳机出货量前三名分别是苹果,小米和三星,占比分别为 47.1%,6.1%和 5.8%。

季度数据方面,2019 年 Q1-Q4,全球 TWS 耳机出货量分别为 1750 万、2700 万、3300 万及 5100 万部,其中 AirPods 系列占比分别为 60%、53%、45%及 41%。AirPods Pro 的推出后大受欢迎,供不应求,推动销量稳步增长。而安卓阵营的性价比优势凸显,但格局较为分散。以小米为代表,公司产品主打 LHDC 蓝牙解码高清音质,再加之 368 元的亲民定价,一经推出销量迅速增长。目前公司市占率位居全球第二,2019 年 Q4 占比为 8.0%,但相较苹果仍有较大差距。

当下 TWS 耳机的格局与当年山寨机群雄并起之时颇为类似,当年山寨机时代成就了 MTK 的霸权,如今,随着恒玄、络达、瑞昱等芯片厂商的双耳传输方案落地,2019 年下半年 TWS 耳机的井喷之势不逊当年山寨机的辉煌。低线市场、渠道下沉,使早期苹果高端用户率先使用的 TWS 耳机走近了更多普通消费者,打开了更大的市场需求。我们认为,以 TWS 耳机产业发展为契机,未来 IOT 产业中也将诞生出智能机产业高通,MTK 级别的芯片巨无霸。

3、安卓阵营 TWS 渗透率仅有 2%,成长空间可观

从市场空间来看,我们预计 2020 年内,全球 iPhone 存量将超 10 亿。而 AirPods 2017-2019 年总出货量约 1 亿 1 千万部。所以目前 AirPods 的产品渗透率约为 11%。

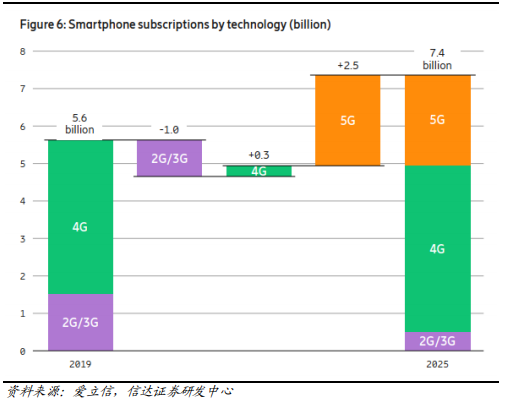

同时据爱立信统计,当前全球市场共有 56 亿智能机签约用户,除去 iPhone 外安卓手机总装机量约为 46 亿部。非 A 公司的TWS 耳机 2017-2019 年总出货量约 9000 万部,所以目前安卓机的渗透率约为 2%。相比之下,安卓市场的用户基数更大,TWS 耳机也有更广阔的成长空间。

爱立信统计2019年全球共有56亿智能机签约用户

展望 2020 年,虽然疫情会一定程度影响市场消费力,但以 AirPods 为代表的 TWS 耳机仍将持续放量,我们预计 AirPods全年出货量在 0.9-1 亿部之间,在不考虑耳机换新的情况下,渗透率提升至 20%。而非 A 系 TWS 耳机总出货量预计 1.2 亿 部,对应新增的安卓智能手机约 10%的渗透率,总体渗透率达到 5%,仍有可观的市场空间。

4、低端产品升级,旗舰厂商全价位布局,两极分化不再

2019 年 TWS 耳机行业爆发式增长,各厂商纷纷推出其代表性产品。横向对比可见,各家产品在主控芯片性能、续航、尺寸、重量、防水、降噪、无线充电等性能规格上均有一定差异。如定位高端市场的苹果、索尼;定位中端市场的华为、三星;定位平价市场主打性价比的小米等。

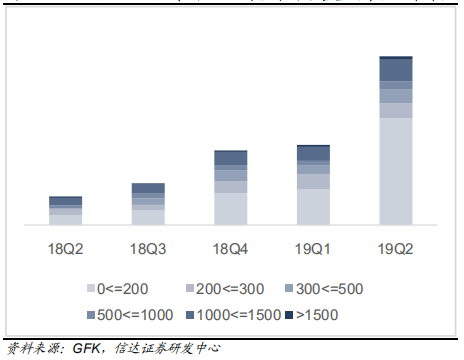

从价位段来看,TWS 耳机的价格分布呈两极化态势。其中 1000-2000 元是中高端品牌的主战场,2019 年 Q2 中国 TWS 耳机市场上,该价位段以 15%的销量占据 55%的销售额。而 200 元以下价位段是白牌产品的阵地,随着 TWS 耳机市场放量白牌产品发展迅猛,2019 年 Q2,该价位段产品以 63%的销量占据 19%的销售额。

2018Q2-2019Q2 中国 TWS 耳机市场零售量(单位:千部)

不过,目前不少白牌公司产品仅具基础功能,实际上的用户体验不佳。但其价格低廉,可助力渗透率提升,培养用户习惯。而用户在尝鲜之后,还是会消费升级,选择性能更好,增值服务更齐全的产品。众多白牌厂商如要塑造口碑,长远发展,还需提升产品质量;否则会被综合体验更好的龙头厂商挤占市场份额。这一趋势下市场集中度会持续提升,低端产品的均价会逐步上移。

同时,市场上也有另一发展趋势,即旗舰龙头的全价位段布局。2019 年内,千元以上的 TWS 耳机依旧贡献了整个市场过半的销售额,我们认为这是因为 TWS 耳机初期是作为轻奢消费电子推向市场,定位中高消费用户。然而随着 TWS 耳机市场的成熟,受众逐渐扩大,厂商需要进一步覆盖更多的目标客户。以苹果公司为例,公司或将推出入门款 AirPods,主动下探价格,布局中低价位段。因此,当前的产品价位两极分化格局将逐渐松动,介于二者之间的中间价位段有望成为市场的主体。

5、从硬件迈向生态,TWS 差异化的未来

过去数年间,苹果持续引领 TWS 耳机的产品创新,降噪、防水、语音控制等功能均是苹果公司首创。但随着供应链工艺的完 善成熟,各 TWS 耳机品牌正快速跟进,产品渗透率提升的同时,技术也在持续下沉。我们预计,未来市场将趋于成熟,降噪、防水、语音控制等增值功能也会广泛普及,主流产品都能实现较好的连接和续航表现。TWS 耳机将在硬件功能上趋于同质化,各品牌将通过内容和软件的开发进行差异化竞争。

在这一趋势下,我们更为看好 HMOV 等龙头手机品牌的 TWS 耳机发展。目前 TWS 耳机市场群雄并起,众多小厂百花齐放,但未来还是会向拥有广大手机用户群的手机品牌龙头聚集。由于各手机品牌拥有内容及软件开发的优势,可以与自家智能手机形成生态。手机品牌通过深度开发,语音助手,交互设计健康检测等软件内容,将为耳机用户带来良好体验。

3、从主控芯片技术发展趋势,看未来竞争格局

连接方式是 TWS 区别于传统有线耳机的本质区别所在,而蓝牙主控芯片则是其幕后英雄。近年来,伴随着蓝牙技术的演进,连接方案的创新以及功耗、成本的改善,主控芯片领域涌现出了诸多明星企业。如恒玄、杰理、络达等。相较 TWS 耳机品牌商,芯片厂商更有龙头集中趋势。未来伴随着降噪及 LE Audio 等功能的普及,恒玄等厂商的先发优势将更为明显。

那么,我们在本章中将逐一介绍主控芯片的技术趋势,连接方案及竞争格局。

1、蓝牙技术更迭,优化 TWS 耳机用户体验

早在 2016 年,蓝牙技术联盟(Special Interest Group,SIG)就正式推出了第五代蓝牙技术,蓝牙 5.0 标准比蓝牙 4.2 标准不仅在通信速度上提升了 2 倍,通信距离扩大了 4 倍,通信容量增大了 8 倍,还优化了 IoT 物联网底层功能。这为物联网无线通信提供了一个低功耗高效率的解决方案。而支持蓝牙 5.0 技术的芯片的推出,有利于解决 TWS 耳机关键的延迟、稳定性、功耗等问题,蓝牙 5.0 标准应用在 TWS 耳机上相比于前代有诸多优势:

(1)更高带宽:相比于此前的蓝牙 4.2,蓝牙 5.0 的带宽从 1Mbps 提高到了 2Mbps,实际传输速度为蓝牙 4.2 的 1.7 倍,这大大缩短了耳机与手机终端间和主副耳机间同步的响应速度,使得 TWS 耳机的延迟问题得到较好的解决。

(2)更大功率:蓝牙 5.0 的发射功率由 10dBM 升级到了 20dBM,这减少了在拥挤的 2.4Ghz 频段无线设备间的干扰。同时SIG 还表示蓝牙 5.0 将会更有效的规避密集空间内出现的信号阻塞,使得即使在信号复杂的公共区域内也能保持连接的稳定。

(3)更低功耗:在更大的数据吞吐量以及更稳定的信号下,TWS 耳机借助蓝牙 5.0 技术实现了功耗控制的提升,让耳机厂商们得以给 TWS 耳机加入更多诸如降噪、语音助手等功能以及配臵,在保证理想的续航以及可靠的稳定性下,使得 TWS 耳机拥有良好的使用体验。

在蓝牙 5.0 的基础上,2019 年 1 月 29 日,蓝牙技术联盟正式公布了蓝牙 5.1 标准,新标准可以提高室内定位的精确度,无需wifi 辅助即可以实现精度接近厘米级别的定位功能,有利于 TWS 耳机等可穿戴设备的丢失找回。此外,蓝牙 5.1 标准还优化了 GATT(通用属性配臵文件),以提高配对和通信速度,优化了连接体验。如果说蓝牙 5.0 相比 4.2 标准是飞跃式进步,那么5.1 则是在 5.0 标准基础上的改良,进一步优化了 TWS 耳机的无线使用体验。

不同版本蓝牙协议的实际传输速度

2、详解各芯片厂商连接方案,三大阵营各有特色

连接方式是 TWS 耳机与传统蓝牙耳机的本质区别,其核心要点在于低延时和稳定性。传统的蓝牙连接方案只能实现终端与一个音频设备的连接,因此传统无线耳机都是头戴式或挂脖式,左右扬声器之间有线连接,由单主控芯片接收音频信号后分配给左右扬声器。

然而 TWS 耳机取消了线材的束缚,所以芯片厂商需要另辟蹊径,找寻音频连接方案。在LEAudio 未推出之前,蓝牙音频只能实现一对一连接。为解决这一问题,TWS 芯片厂商研发了各种技术手段保证手机发出的音频信号能同时传给两只耳机。目前市面上主流的解决方案可分为监听类、转发类和双传类三种。

(1)监听类方案(苹果 Snoop,络达 MCSync)

监听(Snoop)方案主要由苹果采用,公司自 AirPods 一代开始就采用了自研的监听方案,A 耳机与手机终端连接后将密钥发给 B 耳机,B 耳机通过密钥监听手机音频信号。而 AB 两耳机中都有具有完整功能的主控芯片,因此都可以作为主耳机工作,在单耳使用时主从耳机也能实现无缝切换。

苹果的监听(snoop)方案连接方式延迟低,连接稳定,且手机只需发出一个音频信号,无需手机终端硬件和软件的支持,在不同平台之间的兼容性很好,配对不同的手机都有较好的连接表现。

(2)转发类方案(传统转发,恒玄 LBRT)

早期非苹果阵营的 TWS 方案为转发模式,即手机发出一路双声道的音频信号,由主耳机接收后再将信号转发给副耳机。该方 案采用了 2.4GHz 蓝牙信号来传送音频,但 2.4GHz 频段容易被人体吸收,导致穿透性差,并且容易受到 WiFi 及其他蓝牙信 号的干扰。同时由于需要二次转发,音频播放存在较大的延迟,音画不同步现象明显。此外,由于主耳机承担转发信号的作 用,功耗更大,主副耳机耗电不均也影响用户体验。

为了解决传统转发模式的延迟问题,国内 TWS 耳机芯片龙头厂商恒玄于 2018 年推出了低频转发技术(Low Band Retransmission,简称 LBRT)的 BES2300 系列芯片,手机将一个双声道的 2.4GHz 蓝牙音频信号发送给主耳机,主耳机则 通过磁感应线圈向副耳机发送一个低频磁感应转发信号。传统的转发模式延迟高,穿透力差,而恒玄主打的低频磁感应信号 穿透性好,响应快,不易受到其他 2.4GHz 信号干扰,因此延迟较低,能避免音质损耗。恒玄的 LBRT 转发方案可大幅降低 功耗,并且可以外接各种传感器和存储器,不过需要在耳机中加入低频天线。

恒玄的低频转发方案绕开了苹果专利封锁,提供了更高性价比的低延迟蓝牙连接方案,在华为 Freebuds2 及小米 TWS 耳机 中采用。同时这一方案不需要手机 SoC 的适配支持,对不同的手机平台都能实现较好的兼容性。

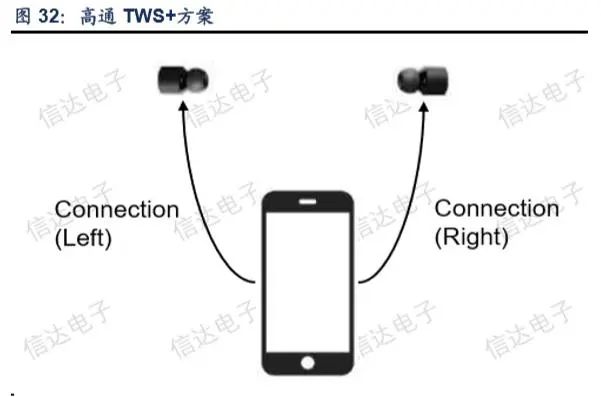

(3)双传方案(高通 TWS+,华为 A1)

高通早期采用的是 2.4GHz 的 TWS 转发方案,2018 年 2 月,高通推出了基于 QCC5100 系列芯片的 TWS+(TrueWireless Stereo Plus)技术,由手机终端发出两个独立的左右声道音频信号至左右两个耳机。这种双传方案是一种 Q-to-Q 的连接技术, 需要手机端蓝牙芯片的支持,只能在搭载骁龙 845、670、710 及其之后的芯片的手机上实现,在其他平台上耳机则会转为传 统的高延迟的转发模式。虽然兼容性相对较差,但是得益于高通在手机 SoC 市场上较高的占有率,这种方案也有一定的受众。

华为早期的 TWS 耳机采用的是恒玄的方案,2019 年 9 月,华为发布了新 TWS 耳机 Freebuds 3,搭载了最新的麒麟 A1 芯 片,采用自研双通道同步传输技术,与高通 TWS+技术类似可以实现左右耳机分别从手机获得左右声道蓝牙信号。该芯片是 首个通过认证的 BT/BLE 双模蓝牙 5.1 SoC,但也需和麒麟 SOC 配套使用。

高通TWS+方案

我们在此将上述三大类方案的优缺点做横向对比分析。可见除传统转发外,目前市面上的主流芯片方案均已解决了连接延迟, 稳定性的问题。但兼容性方面,主流的双传方案如高通 TWS、华为 A1 需配合对应的手机 SOC 使用。

3、功耗改善+价格下沉,为 TWS 耳机发展蓄力

除连接性外,功耗也是 TWS 耳机芯片的重要参数,功耗降低会提高续航表现,提升用户体验;此外芯片单价的下降也会助力 渗透加速。

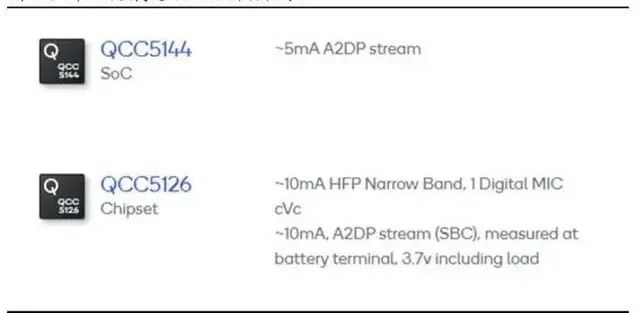

(1)续航

目前市场上的 TWS 耳机大部分都能实现 3 个小时以上的续航,更有甚者如 Samsung Galaxy Buds+实现了长达 11 小时的续 航。耳机的续航时间与芯片功耗息息相关。过去的蓝牙芯片功耗普遍在 20mA 左右,杰理型号为 AC6936d 的蓝牙耳机芯片 将功耗降至 6mA,恒玄的 BES2300 型芯片功耗则低至 4mA,高通的 QCC5144 型芯片功耗则为 5mA,跟过去 20mA 的功 耗相比,带来的续航提升是质的飞跃。未来更低的功耗方案的开发也将成为芯片厂商的核心竞争力之一。

新旧两款芯片对比

(2)价格

随着越来越多的厂商进入,TWS 蓝牙芯片的价格不断下沉,目前高通、恒玄、络达等厂商 TWS 蓝牙芯片单价低至 1-2 美元, 而主打性价比的芯片供应商如大陆的杰理、中科蓝讯和台湾的瑞昱提供的 TWS 蓝牙耳机芯片价格已经降到 1 美元以下,这也是 2019 年下半年白牌 TWS 耳机爆发式增长的原因之一。这两家厂商的出货量也因此飙升,一度高达 50KK 左右。

2019 年 10 月,杰理、中科蓝讯 TWS蓝牙耳机出货量占市场 60%以上,成本不到 1 美元的廉价 TWS 芯片占据了市场的大部 分,芯片价格的不断下沉带来了非 A 系 TWS 耳机成本的下降,助力渗透加速,安卓系 TWS 耳机将有望以更快的增速占据更 大的市场份额。

2019年10月TWS蓝牙耳机出货量(单位:KK)

4、降噪和 LEAudio 是未来升级方向

当前的 TWS 耳机已经基本实现了较为稳定快速的连接,不过考虑到作为一款便携耳机产品,其应用场景常常是户外和公共场 所,仅有连接性能是不够的。在噪声过大或信号不佳时保证通话质量,是提升用户体验的关键因素。展望未来,降噪功能将 逐渐向中端机型普及,可实现低码率高音质传输的 LE Audio 协议有望成为未来的主流方案。

(1)降噪(主动降噪+通话降噪)

主动降噪主要用于播放音频,通过耳机监听检测环境噪音,然后发出相位相反强度相等的声波,二者叠加后噪音被抵消。要 实现这样的功能耳机需要一个外向式麦克风用于接收环境噪音,而对信号的处理需要一定的时间因此需要靠主控芯片通过一 定的算法对未来噪音进行一个预测,然后在噪音到来的同时播放一个相反的声波将其抵消。部分高端产品还有一个内向式麦 克风,用于监听实际播放的声音,进行反馈,实现进一步的校准和优化。目前苹果、络达、恒玄、高通、瑞昱等厂商的最新 TWS 芯片均已经支持主动降噪功能,这也是各家厂商提升用户使用体验的发力点

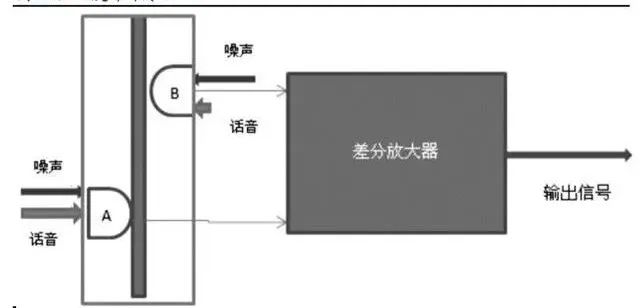

除了在播放音频时实现降噪以外,通话降噪功能也必不可少。通话降噪旨在当用户说话时,有选择的输入用户的说话声、过 滤环境噪音,使得通话的对方能更清楚的听见用户的说话。不过相较主动降噪,通话降噪更为普及。目前市面上主流的通话 降噪技术为双麦降噪方案。其原理是通过两个麦克风捕捉语音信号,将其他环境音过滤。

一般而言,TWS 耳机柄末端的通话 麦克风由于更靠近嘴部所以接收到的说话声会比外向式麦克风接收到的要大的多,而环境噪音的声源离两个麦克风的距离都 差不多因此两个麦克风接收到的环境噪音强度几乎相等,两个麦克风之间的差分放大器则是将两个麦克风接收到的信号相减 并放大,接收强度相差不多的环境噪音就被过滤掉,留下了强度差距较大的说话声,从而保证了通话的清晰。部分高端产品 还进一步通过内臵的语音加速传感器检测人的肌肉和骨骼振动,来判断人何时在说话,从而实现更好的拾音效果。

而另一种方案为 AI 通话降噪技术,2018 年由大象声科提出的一种单麦克风通话降噪方案,将计算听觉场景分析理论(CASA) 与深度学习技术相结合,能够实时分离人声和背景噪声,从环境噪音中提取清晰人声。OPPO 的 TWS 耳机产品 OPPO Enco Free 所采用的声加科技的 SVE AI 双麦降噪技术更是将二者结合起来,将深度神经网络与双麦克风波束成形技术相结合,实 现了可观的降噪效果。

双麦降噪原理

(2)低功耗音频 LE Audio

2020 年 1 月 7 日,蓝牙技术联盟(Bluetooth Special Interest Group,简称 SIG)在拉斯维加斯举办的 CES2020 上发布了新 一代蓝牙音频技术标准——低功耗音频 LE Audio。

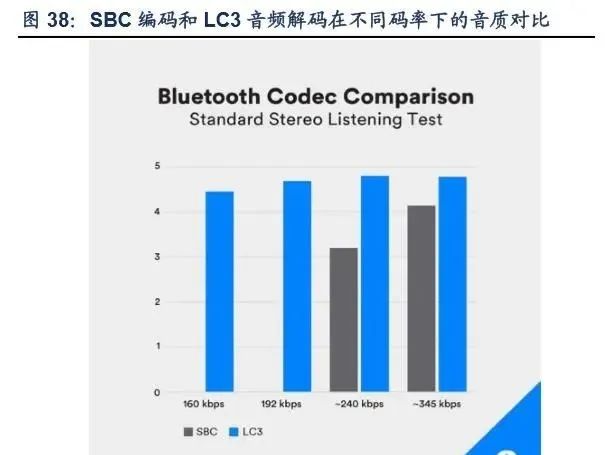

LE Audio 将采用全新的低复杂性通信编解码器(Low Complexity Communication Codec, LC3),以提供实现更高的音质和更 低的功耗。相较于原有 Classic Audio 的 SBC 编解码器,LC3 将能够提供更高的音质,在比特率降低 50%的情况下仍能保 持音质不损失。更低的传输的码率需求也意味着更低的能耗,这能大大延长音频设备的使用时长,而在续航充足的情况下, 开发者可以采用更小的电池,来减小耳机体积和重量。

LE Audio 的多重串流音频(Multi-Stream Audio)将允许智能手机等单一音频源设备向单个或多个音频接收设备间同步进行多 重且独立的音频串流传输。这意味着 TWS 耳机将无需额外的技术就能直接实现双耳同传,提升连接的稳定性,降低延迟。蓝 牙音频协议从协议架构上直接支持双耳传输将成为 TWS 耳机行业的拐点,蓝牙芯片的竞争格局将随之改变,苹果对其 Snoop 监听技术的专利封锁将失去意义,TWS 耳机芯片的技术门槛将有所降低,助力非苹果的 TWS 耳机渗透加速。可以预见,基 于 LE Audio 蓝牙音频技术的 TWS 耳机连接方案的开发将成为未来的主要升级和竞争方向。

在 LE Audio 领域,国内芯片设计公司龙头汇顶科技率先布局。2020 年 1 月 7 日,汇顶科技携手一加科技,在美国拉斯维加 斯CES2020会场上演示了应用于TWS真无线耳机的创新Bluetooth LE音频解决方案。该方案应用了汇顶科技的Bluetooth LE 音频和入耳检测及触控技术,全面支持蓝牙 5.1 标准和下一代 Bluetooth LE 的 ISOC(isochronous)架构,为真无线耳机市 场带来了面向未来的创新解决方案。

汇顶科技 Bluetooth LE 音频技术不但具有超低功耗特性,搭配创新软件算法,还可实现一系列差异化功能:无线多路同时连 接,使左右耳塞可被快速识别与适配且音频同步,确保了双耳传输的稳定连接和功耗平衡;超低下行链路延迟,实现低延时 音频传输;支持 LC3 标准编解码算法,带来更佳的音质享受;此外,全新发布的 Bluetooth LE 音频标准框架,可满足游戏、 音频共享等不同应用场景需求。该方案还应用了超低功耗、超小尺寸的全电容式入耳检测和触控二合一芯片,可在耳机上实 现精准佩戴检测,单双击和上下滑动等智能交互操作。

5、从品牌合作看主控芯片竞争格局,头部集中趋势凸显

TWS 耳机市场的火热让多家芯片厂商在蓝牙音频 SoC 上竞相角逐,不断推出各种蓝牙真无线方案。有芯片自研能力的大牌倾 向于使用自研芯片以期获得对自家产品最好的优化,如苹果和华为;中高端市场的芯片供应商主要有国外的高通和大陆的恒玄;其他市场主要玩家是台湾的瑞昱、络达和大陆的杰理。

从品牌合作上来看,除始终使用自研芯片的苹果外,其他主要厂商均有各自偏好的合作伙伴。据信达电子产业链调研,华为 早期产品采用恒玄的芯片,最新的 Freebuds 3 使用了自研 A1 芯片;小米主要采用恒玄和瑞昱芯片,少量产品采用高通芯片;OPPO 主要采用恒玄芯片;vivo 主要采用高通芯片;三星则始终与博通合作。国外的声学品牌大多采用高通芯片,近期也有 少量产品开始采用国产供应商的芯片,如 JBL 在其新品 TUNE 120 中采用了恒玄的 BES2000。

其他中小品牌也有众多的芯片供应商选择。大陆有珠海杰理、中科蓝讯,台湾也有瑞昱和原相,他们的 TWS 蓝牙芯片较为低 价,上述芯片厂商共同支撑起了 2019 年 TWS 耳机市场的迅速增长。

我们整理了目前主流的 TWS 耳机厂商芯片方案,可以看出目前主流的音频方案几乎都支持了蓝牙 5.0 标准,更有部分产品已 经开始支持最新蓝牙 5.1 标准。

相比 TWS 品牌商的百花齐放,芯片供应商的头部集中趋势更为明显,且各厂商均有差异化的目标市场,如服务于主流安卓厂 商的恒玄、高通,与服务其他第三方品牌的珠海杰理、中科蓝讯、瑞昱等。然而我们认为随着 TWS产业的发展,这种界限分 明的两极分化格局终会被打破,龙头供应商将更多的拓宽产品线,覆盖更多市场。

4、不仅是蓝牙,TWS 背后的产业链分析

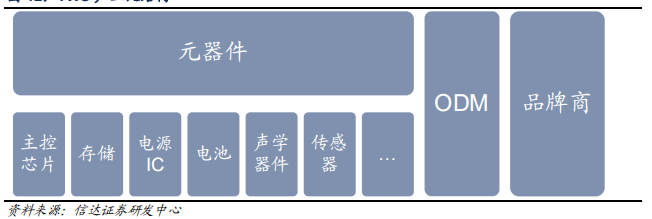

TWS 耳机产业链主要有元器件、ODM、品牌商三大部分,具体到元器件,细分下来有主控芯片、存储器、电源管理 IC、电 池、声学器件、传感器等。我们认为在 TWS 耳机快速增长的当下,除了主控的蓝牙芯片外,其他各个环节亦值得关注。