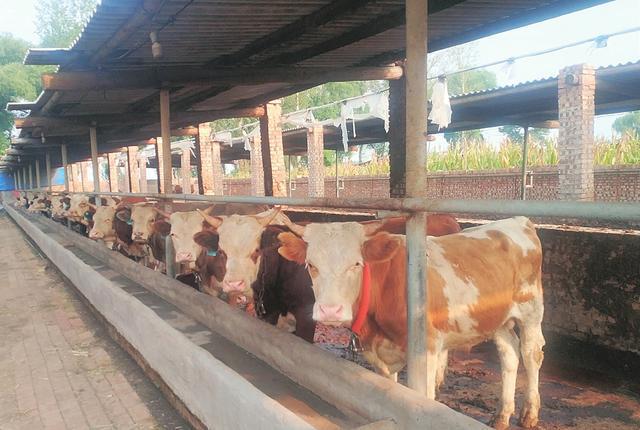

文水县云周村庄豪肉牛养殖场一角

秋日清晨,乡野苏醒。文水县云周村庄豪肉牛养殖场内,戴着电子耳标的牛群正在安有监控设备的棚舍里悠然进食。此时,牛场画面同步传到监控平台公司,而银行工作人员打开手机相关程序就可以了解牛场的实时动态。这是今年以来我省金融科技赋能畜牧业发展的“新常态”。

畜牧业市场风险高、监管难度大、缺少抵押物,导致信贷资金难以有效投放。自今年2月1日人民银行发布《动产和权利担保统一登记办法》以来,我省金融机构选取农业大县、畜牧强县作为试点,探索实践新的金融支持模式,为全省畜牧业发展带来了真正“解渴”的源头活水。

业内人士告诉记者,目前,这一新的普惠金融政策正在我省全面开花结果。

金融科技赋能

“农行为我们发放的800万元‘智慧畜牧贷’,着实让我们缓了一口气。”大同市永成畜牧有限公司董事长杜成说。大同市全力推进山西雁门关农牧交错带示范区和晋北肉类平台建设,9月24日,该市首批800万元“智慧畜牧贷”成功落地。“智慧畜牧贷”通过“物联网监管+动产抵押”,实现了活畜抵押的可抵可控。

8月31日16时57分,随着牧场主手机短信通知的铃声响起,忻州市首笔18万元“智慧畜牧贷”划入偏关县海瑞裕农种养殖农民专业合作社的银行账户中。该笔贷款由农行偏关县支行发放,从申请到落地只用了5天时间,智能耳标、云监控等技术的应用开启了忻州市智慧畜牧新模式。

沁县生态环境优越,畜牧业发展基础较好。8月初,沁县农商行选取当地一家存栏200余头牛的养殖场作为试点,采用加装电子围栏、智能耳标和生物识别三项科技手段,对活体牛养殖过程进行全程视频监测和AI人工智能识别,做到养殖数据实时采集、动态监测,确保了信贷资金安全。此试点被人行太原中心支行科技处列为全省三个数字化转型项目之一。

近日,农行文水县支行在我省首次引入本地监管公司,由山西易销牛监管平台负责给养殖户存栏肉牛安装智能耳标和信息采集设备,并根据准入条件筛选后导入农行信息建档系统。该行通过远程监控系统对养殖户建档肉牛数据逐一进行核实,确定最终借款人名单及授信额度,使畜牧贷实现了数字化、智能化。

农业担保增信

科技为生物活体贷款提供了必要条件,担保机构则通过给畜牧企业增信使得此项业务的风控体系更加完善、运转步伐更加顺畅。

近日,50万元能繁母牛项目贷款发放到芮城县振东养殖专业合作社。

“真没想到牛除了能卖钱,居然还能抵押贷款!也没想到手续这么简单!更没想到有了山西农担的担保还能在还款后拿到一份贴息奖补!”顺利拿到贷款后的该合作社负责人谢女士一连用三个“没想到”感慨道。

去年9月,芮城县政府提出了在2022年新增能繁母牛3000-5000头的目标。为帮助养殖户解决融资难题,推动该县实现新增能繁母牛发展目标,山西农担与农行运城市分行积极对接,深入实地调研,共商合作方案,最终确定了“融资担保+生物活体抵押+保险+物联网监管+银行+政府平台公司”的新模式,保证了活体抵押物的风险可控,为农业担保反担保模式的创新运用提供了生动实践。

根据省财政厅相关文件精神,符合条件的借款主体按约还本付息后,即可享受农担项目特有的省财政贴息奖补。谢女士算了一笔账:由于她的项目在奖补范围之内,按时还款后可获得由山西农担审核发放的贴息奖补资金约3.5万元,奖补后实际利率仅为2.87%,再加上省农业农村厅出台的保险费用补助政策,这样下来可以省一大笔钱。

“真是赶上了好政策,我现在不但贷上了款,而且费用还这么低,不用再求人借钱了。如今手头宽裕了,可得大干一番事业。”谈到未来,谢女士信心满满。

养殖行业受益

山西长荣农业科技有限公司(以下简称长荣科技)是永济市一家以肉猪、种猪繁育为主的企业,2021年入选国家生猪核心育种场名单。农行永济市支行大胆尝试发放种猪活体抵押贷,引入第三方评估机构对该公司提供的2590头种猪开展评估,依据评估结果和企业资金需求确定贷款金额,并同步制定活体抵押具体方案。今年7月31日,农行永济市支行向长荣科技成功发放600万元贷款,也成为我省农行系统首笔落地的“智慧畜牧贷”。“农行的支持让我们企业发展更有底气。”长荣科技负责人激动地告诉记者。

与长荣科技负责人一样高兴的还有左云县养猪大户王前文:“养猪这么多年,第一次可以用它们作抵押贷款,真的太出人意料了。”王前文的养殖场现有存栏生猪2400多头,年利润可达280万元。左云农商银行创新采取“保险+生物活体抵押+物联网监管+农商银行”的方式,将保险价值、市场价值、存栏、出栏以及潜在风险纳入贷款测算模型,解决了活体资产确权难、识别难、价值评估不准确、风险管理难度大等突出问题。近日,王前文如愿获得了30万元贷款。

运城市盐湖区东底张村通和顺奶牛饲养有限公司负责人陈鑫鑫也是生物活体抵押贷款政策的受益者。老陈养牛已17年,现有奶牛600多头,价值近1000万元。他不仅养牛技术成熟、经验丰富,还带动周边不少贫困户通过养殖产业脱贫。随着养殖场规模不断扩大,资金需求越来越多,但他苦于没有抵押物不能融资。前不久,运城农商银行工作人员的到来,让老陈紧皱的眉头顿时舒展开来。根据他的实际情况,短短三天时间,该行就为老陈发放“活体奶牛”抵押贷款150万元。

人行太原中心支行相关责任人表示,下一步,该行将继续加大活体资产抵押融资模式的创新与推广力度,着力缓解畜牧企业和养殖农户的融资难题,全面支持地方特色产业发展,不断践行金融为民的社会责任。