上周,低功耗蓝牙芯片领域的明星企业——“泰凌微”IPO过会的消息经确认。根据上交所上市审核委员会2023年第19次审议会议结果,泰凌微符合发行条件、上市条件和信息披露要求。

这家公司成立于2010年,定位为Fabless,产品主要为低功耗无线物联网SoC,并以低功耗蓝牙类SoC产品为中心,拓展兼容了多种物联网应用协议的多模类 SoC 产品如ZigBee、2.4G 私有协议、音频SoC等。

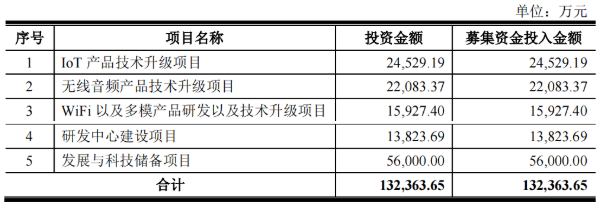

相对应地,泰凌微本次拟募集资金13.24亿元,其中2.45亿元用于IoT产品技术升级项目,2.2亿元用于无线音频产品技术升级项目,1.59亿元用于WiFi以及多模产品研发以及技术升级项目,1.38亿元用于研发中心建设项目,5.6亿元用于发展与科技储备项目。

50% 收入来源于BLE单模芯片 90% 收入来源于消费电子

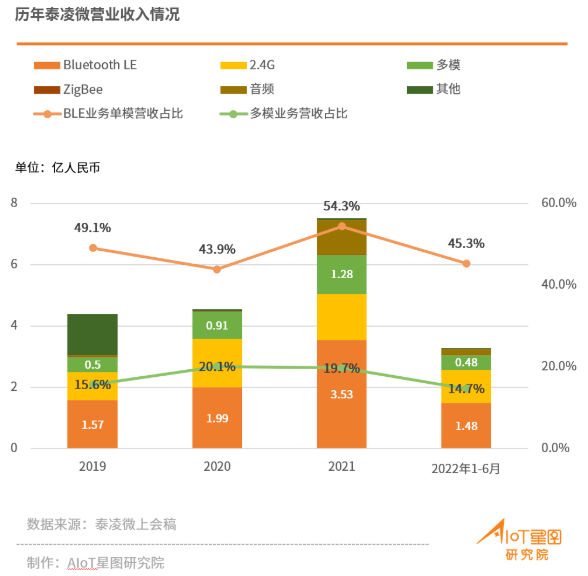

在2019-2021,2022年1-6月报告期内,泰凌微营业收入分别为3.20亿元、4.54亿元、6.50亿元、3.27亿元(预计全年营业收入6.1-6.2亿元),毛利率分别为48.60%、49.82%、45.97%、40.14%。

在营收结构上,泰凌微将产品分类为IoT芯片和音频芯片两大类,其中“IoT芯片”大类细分为BLE产品、2.4GHz产品、多模产品、ZigBee产品。在报告期内,BLE单模业务的营收占比接近50%,多模业务的营收占比平均也达到15%水平。

在产品应用上,泰凌微芯片产品的下游市场集中于零售物流、智能家居、医疗健康及个人设备四大领域。

零售物流:电子价签、网关、运输物流、定位等;

智能家居:照明、遥控、安防、无人机等;

医疗健康:体重秤、心率监测、智能药盒、注射器等;

个人设备:智能手表、智能手环、无线键鼠、无线音频等。

但是从更广泛的概念来说,泰凌微产品主要应用市场集中于消费电子领域,消费电子占主营业务收入的比重分别为79.77%、88.20%、79.76%、90.98%。以及在消费电子细分领域中,又以智能遥控、人机交互设备、智能家居、照明设备细分领域的收入占比较高,报告期内四项领域的合计销售收入占主营业务收入的比例分别为61.70%、83.61%、71.12%、81.11%。

当然,这样的业绩分布也映射到泰凌微整体营业收入受到自2022年第三季度以来全球消费电子行业需求疲软的暂时影响。

由上图可知,2022全年,泰凌微BLE单模、多模产品营收占比均出现下滑,相反2.4GHz产品营收比重上升——报告期内,2.4GHz产品营收占比分别为28.9%、34.8%、23.4%、33.5%。但泰凌微在招股书中同样指明,公司2.4G私有协议类SoC产品技术难度层次相较其他产品线较低,如果未来此领域新进入者持续增加,该领域市场竞争将可能加剧,可能导致该板块业务出现新客户拓展不达预期、现有客户流失等情形。

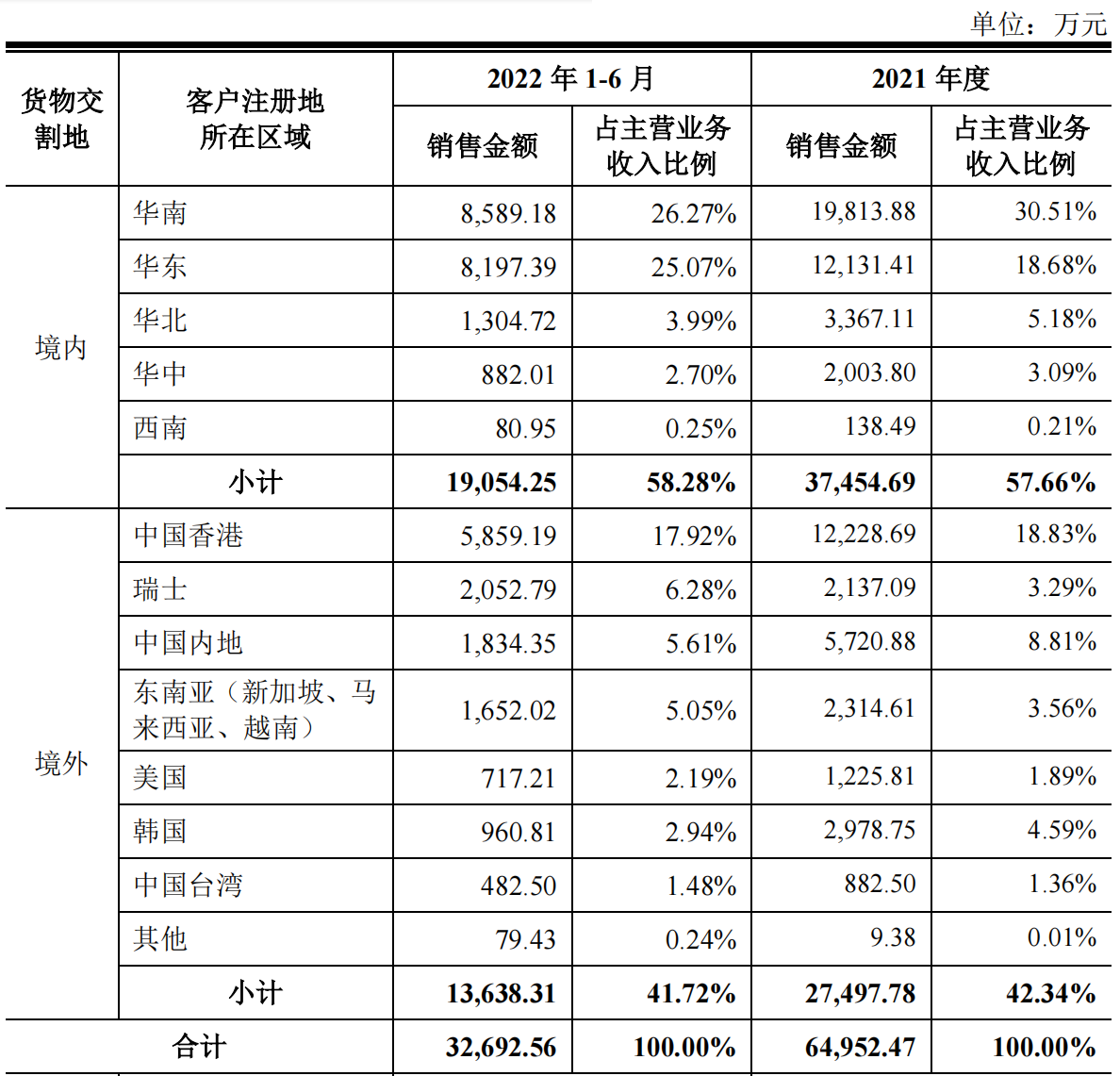

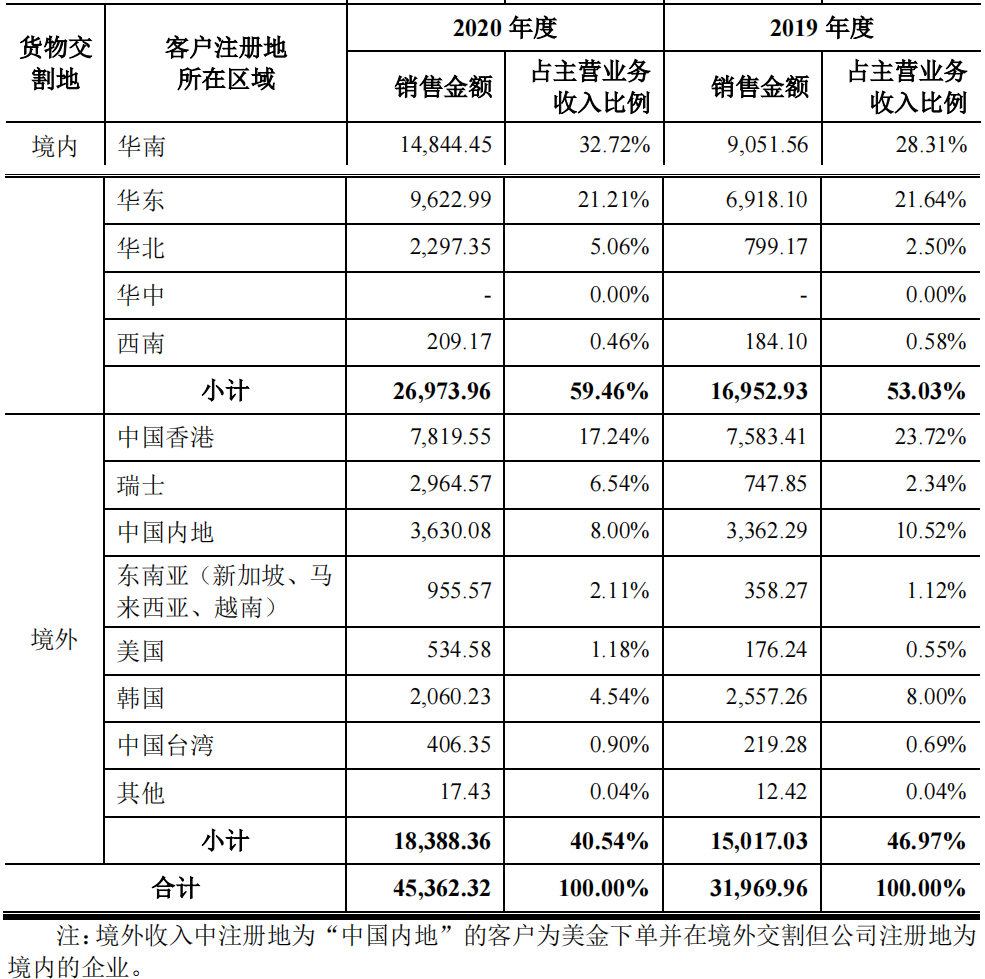

以及由于“主营业务主要面向消费电子”的特性,而消费电子客户遍布全球各地,泰凌微境内、境外业绩占比差距并不算太大。另外在境内区域中,华南、华东地区的电子信息产业链更为成熟且丰富,客户多分布于此。

图:泰凌微主营业务收入分区域情况

2021年销售近2亿颗蓝牙芯片 BLE单模芯片平均单价约2元

在国内市场,泰凌微是蓝牙芯片领域表现突出的代表厂商之一。

2014年完成了首款BLE4.0单模芯片量产,2016年完成了支持BLE5.0的多模芯片量产。公司在2019、2020、2021年BLE单模的销售数量分别为6123.82万颗、9534.38万颗、15940.33万颗,多模芯片的销售数量分别为1097.48万颗、2347.44万颗、3492.27万颗。在2021年,BLE单模芯片和多模芯片的销售数量总和接近2亿颗。

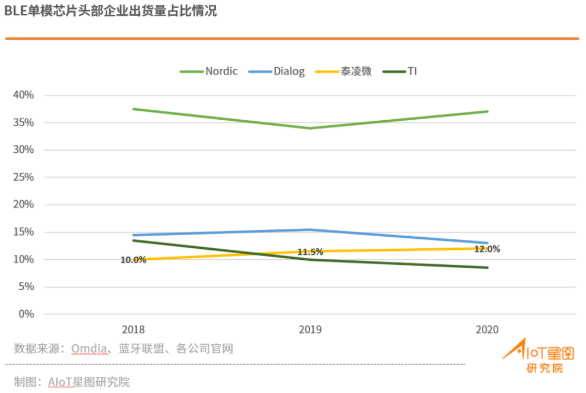

根据分析机构omdia披露的“按全球出货量口径计算的低功耗蓝牙芯片全球供应商排名”,2018-2020期间,市场前四名(CR4)始终为Nordic、Dialog、泰凌微、TI,泰凌微的份额占比不断增加。

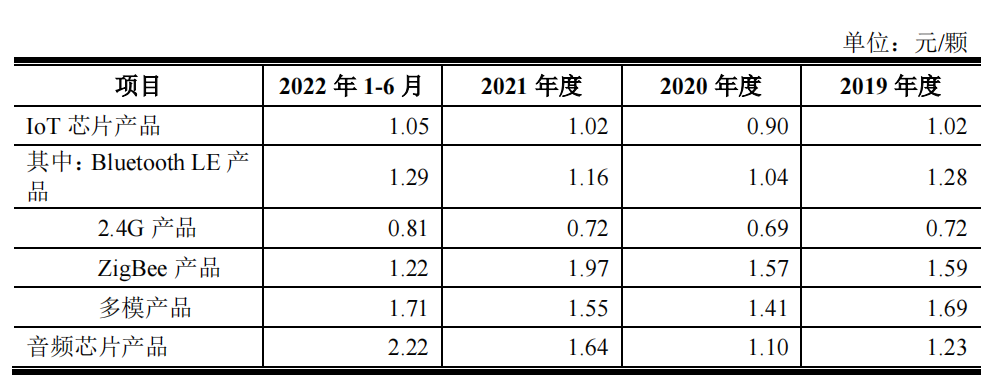

在蓝牙芯片行业,成本已经是比较透明的。众多中国本土蓝牙芯片玩家的成本平均能控制在1元/颗上下。在报告期内,泰凌微BLE单模产品的平均单位成本分别为1.28元、1.04元、1.16元、1.29元。以及泰凌微目前的蓝牙产品多偏向中高端,毛利率约在45% 以上,报告期内BLE单模产品的平均单价分别为2.57元、2.08元、2.22元、2.29元。

图:泰凌微主要产品的平均单位成本

涉及可能使产品单价产生浮动的因素,从行业角度来看一般有:

1)外部环境影响,例如行业整体产能紧张导致了芯片原材料价格上涨,企业产品的售价随之上涨;例如因境内外芯片竞争压力不同并且境外客户对价格的接受度更高,因此定价更高。

2)客户合作方面,例如因客户采购量大而在定价时给予优惠;

3)产品系列方面,同一系列产品在封装尺寸规格、外设接口数量、存储空间大小等方面提供不同配置,以灵活应对不同类型需求。

4)市场竞争方面,随着蓝牙物联网应用的逐步覆盖及蓝牙芯片厂商的逐渐增多,竞争压力增大,会导致一部分产品降价以获取市场份额。

行业竞争激烈 市场格局并未稳定

结合上图《BLE单模芯片头部企业出货量占比情况》,在2018-2020年期间,市场前四名(CR4)的份额总和依次为75.5%、71%、70.5%,CR4的份额一定时间范围内表现出了下滑。

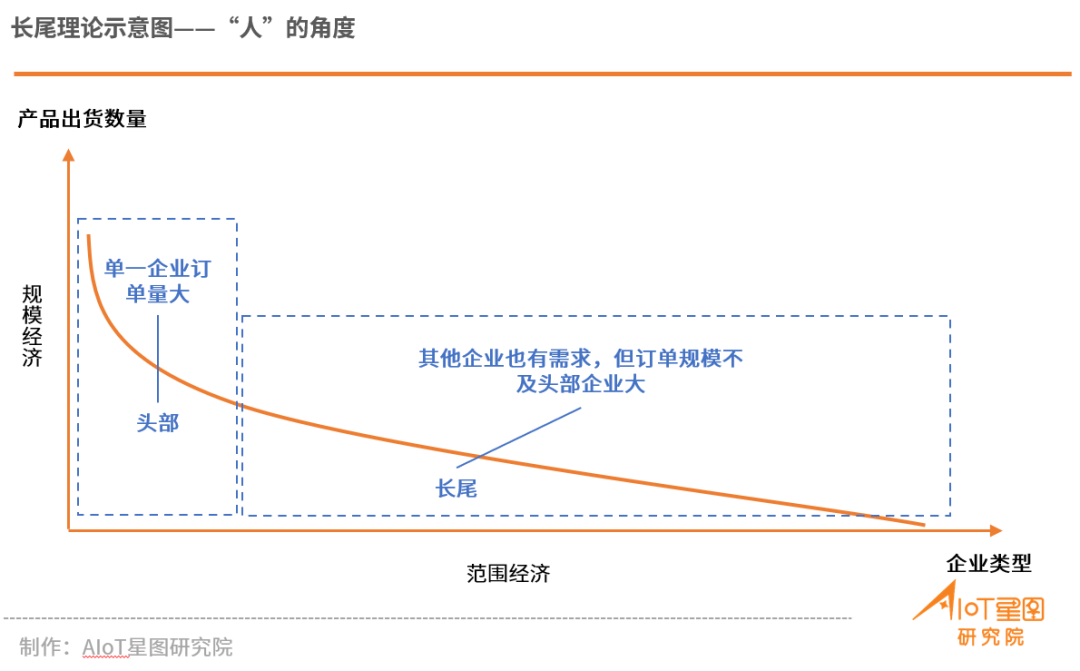

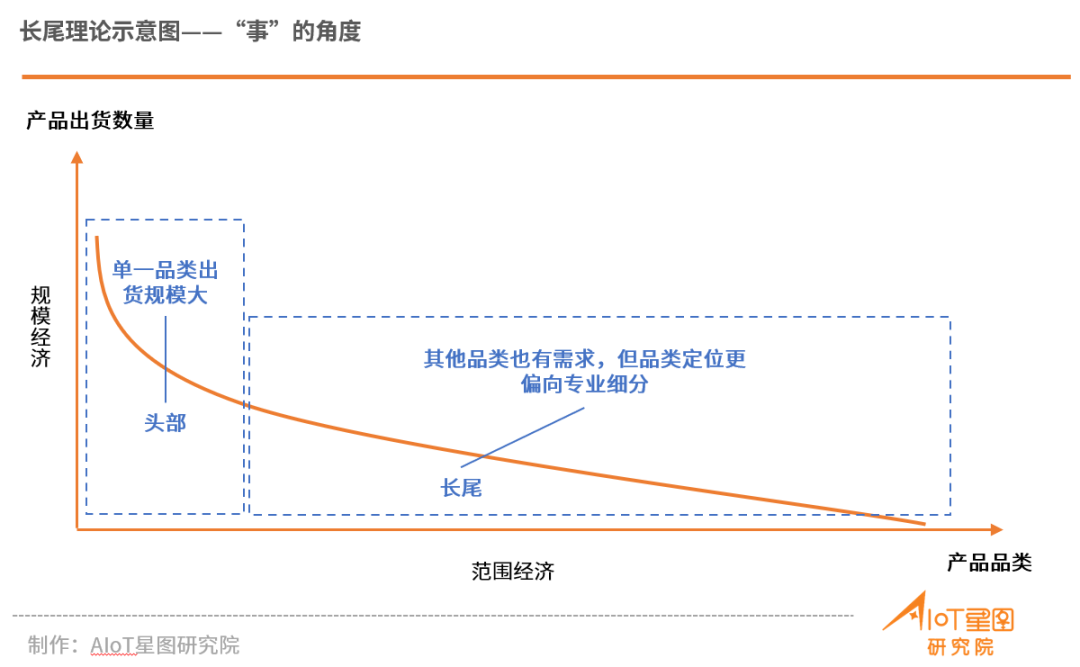

据此推理可得出:行业虽形成了第一梯队,但结合低功耗蓝牙应用“碎片化、分散化”的特点,市场上还有众多区别于消费电子的新兴小量市场等待低功耗蓝牙技术赋能,这样的市场不仅头部企业在盯,中小型玩家也在其中具有产品或服务优势。

总之,低功耗蓝牙应用市场容量巨大,且远未饱和,产业玩家们仍将上下而求索。