在即将结束的2023年里,港交所迎来了“人形机器人第一股”。

12月1日,据披露,深圳市优必选科技股份有限公司(以下简称:优必选)通过港交所聆讯,即将在港交所主板上市,国泰君安国际担任独家保荐人。

实际上,早在今年的1月份,优必选便已递交招股书,但因超出规定期限而失效。8月,优必选再次向资本市场发起冲刺,如今已通过港交所聆讯,如一切顺利,其将成为“人形机器人第一股”。

成立于2012年的优必选是一家知名机器人公司,致力于智能服务机器人及智能服务机器人解决方案的设计、生产、商业化、销售及营销以及研发。公司产品范围涵盖消费级机器人及电器,针对教育、物流及其他行业定制的企业级智能服务机器人及智能服务机器人解决方案。

根据弗若斯特沙利文的资料,于2022年按收入计,优必选在中国智能服务机器人及智能服务机器人解决方案产业排名第三,市场份额为2.8%;且为中国第一大教育智能机器人及智能机器人解决方案供应商,市场份额为22.5%。

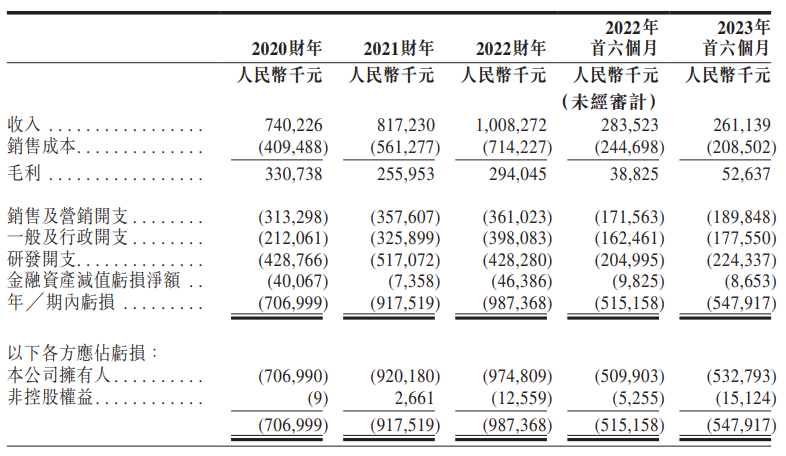

根据招股书显示,2020年至2023年上半年,优必选营业收入分别为7.4亿元、8.17亿元、10.08亿元、2.61亿元;相对应亏损了7.07亿元、9.18亿元、9.87亿元和5.48亿元。可以看出,虽然优必选营收持续增长,但其亏损数额也在持续增加。

对此,优必选表示,其主要是由于开发新产品以获取市场份额的研发开支、推广公司的品牌及产品的销售及营销开支以及支持公司运营的一般及行政开支均较为高昂所致。

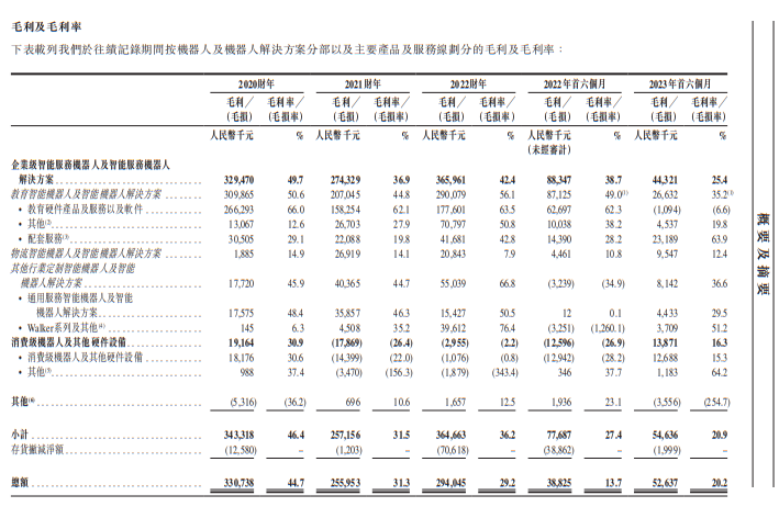

与此同时,优必选的毛利率多数时间也在持续走低。报告期内,其毛利率分别为44.7%、31.3%、29.2%及20.2%。针对毛利率的波动,优必选表示,主要是由于不同收入来源的组合、各产品及服务分部中不同产品的组合以及不同收入来源的毛利率波动所致。

作为一家科创企业,一直以来优必选十分注重对技术的研发投入。招股书显示,2020年至2023年上半年,优必选总研发投入近16亿元,平均研发开支占总收入的56.5%,其相对应的研发开支分别为4.29亿元、5.17亿元、4.28亿元、2.24亿元,分别占相对应年度/期间总收入的57.9%、63.3%、42.5%、85.9%。

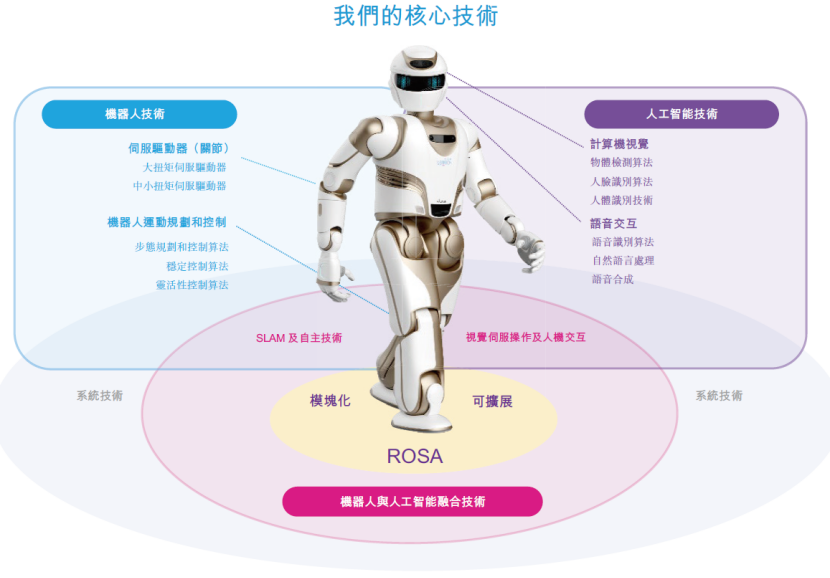

截至2023年6月30日,优必选拥有逾1800项机器人及人工智能相关专利,当中380项为海外专利,全面整合了机器人技术(机器人运动规划和控制技术以及伺服驱动器)及人工智能技术(计算机视觉及语音交互技术),共同赋能多项机器人与人工智能融合技术(SLAM及自主技术、视觉伺服操作及人机交互),并通过专有的机器人应用框架机器人操作系统应用框架(ROSA)实现功能及控制。

凭借自主开发的全栈式机器人及人工智能技术,优必选已服务全球50多个国家和地区,拥有900多家企业客户,并售出超76万台机器人,在全球人形机器人处于技术探索和发展的早期阶段,率先实现了人形机器人商业化。

而此次在港股IPO,优必选的募资用途重点也是在于“进一步提升研发能力以加强核心技术、产品及解决方案供应,加强研发基础设施提升研发实力及效率”。

随着科技的不断提升,人形机器人产业得到了越来越多的关注,机器人产业成为了引领未来发展的核心领域之一。

今年10月20日,工信部印发了《人形机器人创新发展指导意见》,首次以单独文件形式对人形机器人发展做出全面清晰的战略规划部署。意见指出,人形机器人集成人工智能、高端制造、新材料等先进技术,有望成为继计算机、智能手机、新能源汽车后的颠覆性产品,将深刻变革人类生产生活方式,重塑全球产业发展格局。

与此同时,11月2日,北京人形机器人创新中心有限公司正式成立,拟开展通用人形机器人本体原型、人形机器人通用大模型等5大重点任务攻关,这也是全国首家省级人形机器人创新中心,由北京亦庄投资控股有限公司和优必选、小米、北京京城机电共同持股,法定代表人为优必选CTO熊友军。

在天时、地利、人和的时下,作为人形机器人“国家队”的一员,未来优必选在技术攻坚、应用拓展方面有望获得更多的发展机遇。