如今国际形势变幻莫测,为确保供应链稳定,国内的主流国产机大厂正陆续将关键元器件的供应链转单至国内,通过培养本土供应商来应对危机,尤其是射频PA市场。

但相比国际大厂而言,国内由于布局进度较为滞后,加之市占率不占优,综合竞争力上与大厂仍存差距。

射频前端市场局势

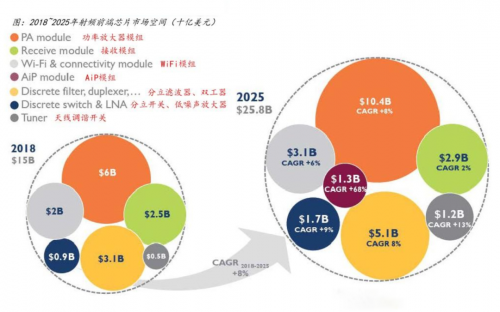

据Yole Development数据, 2018年全球移动终端射频前端市场规模为150亿美元,其中PA市场规模最大达60亿美元。预计2025年全球移动终端射频前端市场规模有望达到258亿美元, 7年CAGR达到8%。

(图片来源于:Yole)

其中增速最快的为PA,复合增长率达8%。

4G普及高峰过后,射频器件厂商成长性衰退, 2014年以来,射频器件厂商收购兼并持续进行。2014年TriQuint与RFMD合并成为Qorvo,2016年高通与TDK共同出资建立RF360, Avago收购Broadcom, 传统半导体芯片大厂持续整合,通过收购或者共同投资将各自优势产品结合,寻求产业链更有力地位,争取做到多品类器件供应。

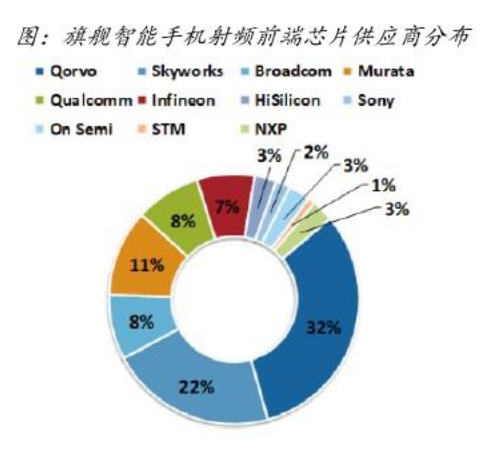

(图片来源于:Yole)

总体而言,海外寡头占据绝对份额 。全球射频前端芯片市场主要被Murata、 Skyworks、 Broadcom、 Qorvo、 Qualcomm等国外领先企业长期占据。根据Yole Development数据, 2018年, 前五大射频器件提供商占据了射频前端市场份额的八成, 其中包括Murata 26%, Skyworks 21%, Broadcom 14%, Qorvo 13%,Qualcomm 7%。

国际领先企业起步较早, 底蕴深厚, 在技术、 专利、 工艺等方面具有较强的领先性, 同时通过一系列产业整合拥有完善齐全的产品线, 并在高端产品的研发实力雄厚。另一方面,大部分企业以IDM模式经营, 拥有设计、 制造和封测的全产业链能力, 综合实力强劲。

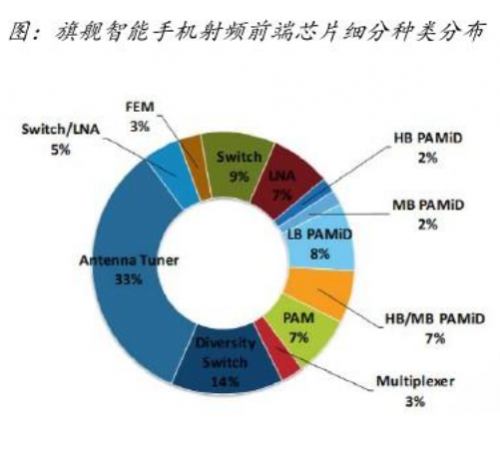

(图片来源于:Yole)

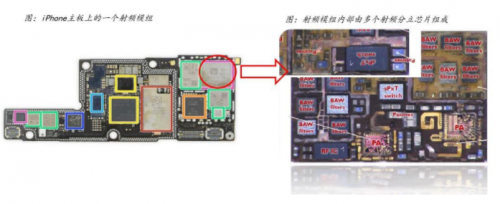

从旗舰机型拆解看, Tuner用量最多 。参考iPhone Xs、 三星S20、 华为P30、 小米8、 OPPO Find X等各品牌旗舰手机拆解信息, 除Murata、 Skyworks、 Broadcom、 Qorvo、Qualcomm五大厂商之外, 主流供应商还有英飞凌、华为海思、 索尼、 安森美、 STM、 NXP等。

(图片来源于:Yole)

而在射频产品细分品类中, 天线调谐开关(Antenna Tuner) 数量占比最多, 达到33%, 其他为发射模组(包含HB PAMiD、 MB PAMiD、 HB/MB PAMiD、 PAM) 、 接收模组(包含FEM、 开关低噪放模组) 、 射频开关和LNA。

(图片来源于:Yole)

国内厂商起步晚,从分立式起步 。相比之下, 国内射频芯片公司由于起步较晚, 基础薄弱, 并且主要集中在无晶圆设计领域。并且长期以来欧美厂商在集成封装上走在前列,在 4G 时期,欧美企业就主要在出售集成滤波器、双工器的 PAMiD、DiFEM 等高集成产品。也正是因此,国内厂商虽然在 4G 射频前端占有近 20%市场,但销售额仅占 10%。

5G增量下PAMiD成突围关键点

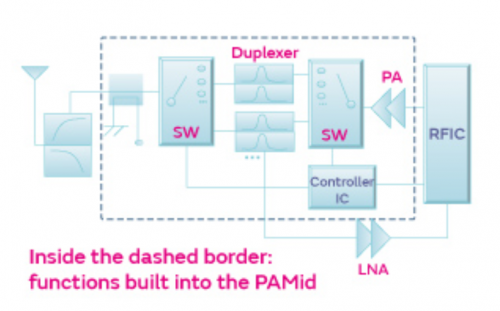

5G 智能手机兴起带动智能手机单机所需射频滤波器数量上升,射频前端器件的需求量也要相应提高,频段增加和载波聚合技术的应用使得传统的多模多频模组已经无法满足要求,射频模组 PAMID 逐渐成为主流,天线数量的增加同时带来对滤波器的需求增加。

但是在集成的过程中,PAMID 的复杂度要比 FEMID 高很多。所以在复杂射频发射模组的领域,5G 射频前端最高难度,也是最高价值的金字塔尖领域。

此外,5G 网络将采用相控阵列天线聚焦和操纵多个波束,这就对能够在多个波束之间划分传输任务的能力有了极高的要求。

随着高集成的射频前端,包括滤波器、PA、开关集成的 PAMiD?和 DiFEM 高集成产品,在中高端领域的应用越来越广泛,欧美企业已占据了领先的优势。

就国内终端品牌对国内供应链的扶持而言,目前低端市场还有较多玩家在内,而在中高端领域,高集成的 PAMiD 将具备更多的议价筹码。

对于未来 PA 市场的核心竞争力,不少厂商期望国内的滤波器、PA 企业应该走高度协同合作的路线,加速在 PAMiD 产品在高端领域的突围。

对于国内厂商而言,不论是研发实力,还是供应链的整合能力,都较为羸弱。现如今 4G 的 PAMiD 还在突围中,而 5G 也面临同样的问题。

回顾当前国内 PA 厂商在 5G 领域的进展,当前市场已推出的 5G PAMiD 使用的是陶瓷滤波器或 LTCC 滤波器。 但随着 5G 频段的增加,高阶性能的需求升级,高性能滤波器作支撑的 5G PAMiD 产品依然匮乏。

(图片来源于:Yole)

“国家队”鼎定PA大旗

“国际”政治干预国际贸易、射频器件巨头Skyworks工厂停工事件,这些事件无疑会对国内手机大厂“情绪”造成影响。特别是当下充分感受到“断链危机”的国产手机企业,“去A化”之心正愈发坚定。

随着当前“断链危机”的频发,本土手机大厂必然也会陆续加大力度扶持本土 PA 芯片供应链,对国内从事 PA 芯片产业链的玩家来说,这无疑是顺势导入手机大厂供应链的绝佳机遇。

在4G手机PA市场,本土企业已经具备了一定的与国际大厂抗衡的实力与基础。但5G PA之战已悄然打响,国外如Skyworks和Qorvo在去年就已经实现了量产交货,而国内公司到今年才开始有样品出现,整体进度上仍颇为滞后。但总体来看,国内PA厂商目前还是以替代为主,大多跟随国际大厂做兼容设计。当前5G市场火热,但是第一波量产的仍是Skyworks、Qorvo、高通的方案,近几年内还将是以国际大厂为主。

随着中低端PA产品在大品牌客户中的导入和量产,以及国内品牌手机大厂对国产芯片的认可,国内手机射频前端芯片在整个供应链中的比重也会越来越高,国内芯片原厂的发展也会越来越好。不过,这一切还要以本土企业有能力发挥主场优势、弥补自身不足为前提。而值得庆幸的是,在PA领域,国际大厂在专利上形成的技术壁垒并不高,大多数PA相关的基础专利已经过期,对国内PA厂商来说总体上算是扫清了一些障碍。

但相比国际大厂而言,5G PA领域本土玩家仍存诸多不足,从主要方面看,目前国际大厂对于国内PA厂商的优势主要在于一些集成化程度较高的芯片模组,如5G PAMiD,这其中集成有高性能的滤波器,国际大厂经过多年的技术积累,以及一些公司并购,能够设计出高性能的滤波器产品,因而在一些高集成度的射频前端模组中,本土公司的劣势比较明显。国内PA厂商几乎都需要通过采购滤波器来生产相应的射频前端模组,然而国内滤波器厂家的产品还主要集中在中低端产品领域,如果要采购国外大厂的高性能滤波器产品,生产出的射频前端模组成本过高,没有任何价格优势。所以,要想突破国际大厂在高性能产品上的技术壁垒,需要国内射频前端公司整体技术实力的提升和整合。此外,随着通信技术的高频化发展趋势,PA需要支持更高的频段,这也需要我们PA厂商在高频方向不断创新,实现技术突破。

当前环境对于国内厂商可以说机遇和挑战并存,尤其是5G PA领域,本土PA“国家队”若能借助大品牌手机客户之力,通过产品迭代不断提升5G PA的性能,逐渐达到中高端手机的性能和应用要求,那么PA市场终会实现真正意义上的“国产替代”。