1 聚辰股份:全球EEPROM领先者

1.1全球领先的EEPROM芯片设计企业,脱胎于ISSI

2009年,聚辰股份的前身聚辰上海正式从全球著名存储器公司ISSI(芯成半导体)剥离,2010年聚辰上海获得ISSI境内子公司芯成半导体(上海)持有的“一种用于非易失性存储器的平衡对称式读出放大电路”授权专利,即EEPROM技术。凭借较强的研发能力和产品开发积累,2012年公司EEPROM产品进入三星品牌智能手机的摄像头模组中,在获得三星认可的品牌效应下,公司EEPROM业务快速发展。

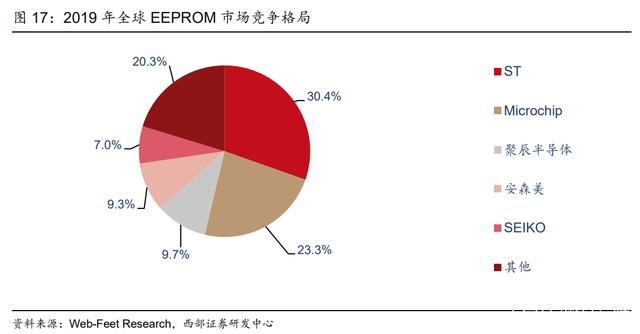

根据Web-Feet Research统计,2019年聚辰股份为全球第三大EEPROM产品供应商,占全球约9.7%市场份额,市场份额在国内EEPROM企业中排名第一。

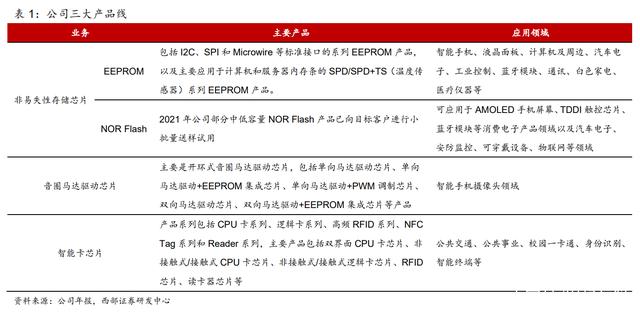

公司目前拥有非易失性存储芯片、音圈马达驱动芯片和智能卡芯片三条主要产品线,其中音圈马达驱动芯片和智能卡芯片业务占比较小,产品广泛应用于智能手机、液晶面板、计算机及周边、汽车电子、工业控制、通讯、蓝牙模块、白色家电、医疗仪器等众多领域。

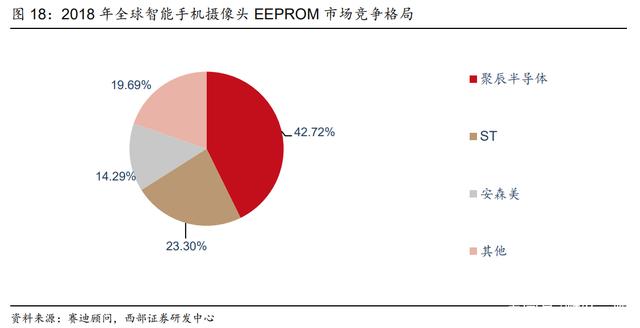

非易失性存储芯片:公司非易失性存储芯片中目前主要以EEPROM为主,根据赛迪顾问统计,2018年公司为全球排名第一的智能手机摄像头EEPROM产品供应商,占有全球约42.72%的市场份额,在该细分领域处于领先地位。此外,公司还在开拓NOR Flash产品,2021年公司部分中低容量NOR Flash产品已向目标客户进行小批量送样试用。

音圈马达驱动芯片:音圈马达驱动芯片为与音圈马达匹配的驱动芯片,用于控制音圈马达来实现自动聚焦功能。公司目前主要是开环式音圈马达驱动芯片,用于智能手机摄像头领域。同时,公司基于在EEPROM领域的技术优势,还研发了集成音圈马达驱动芯片与EEPROM二合一产品。

智能卡芯片:公司的智能卡芯片产品是将EEPROM技术与下游特定应用相结合的一类专用芯片,产品广泛应用于公共交通、公共事业、校园一卡通、身份识别、智能终端等领域。

1.2受益于DDR5渗透率提升,22Q1业绩超预期

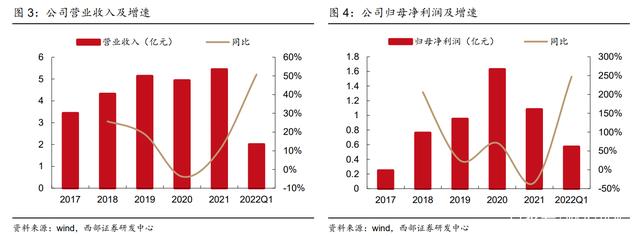

公司近年来营收和利润有所波动,22Q1业绩超预期。2020年公司实现营业收入4.94亿元,同比下降3.80%,主要由于新冠疫情导致公司主要产品的下游终端应用市场需求下降。

而2020年公司实现归母净利润1.63亿元,同比增长71.33%,2020年公司净利润与收入变动趋势相反的原因在于,2020年公司间接参与中芯国际科创板股票发行的战略配售,确认的公允价值变动收益增加当期业绩约7851.87万元。

2021年随着市场回暖,公司营业收入同比增长10.17%,实现归母净利润1.08亿元,由于2020年归母净利润高基数的原因,2021年公司归母净利润同比下降33.57%,但2021年公司扣非归母净利润同比增长41.62%。

受益于DDR5渗透率提升,2022年一季度公司与澜起科技合作推出的SPD EEPROM产品开始放量,2022Q1公司营业收入同比增长50.75%,归母净利润同比大增246.90%。

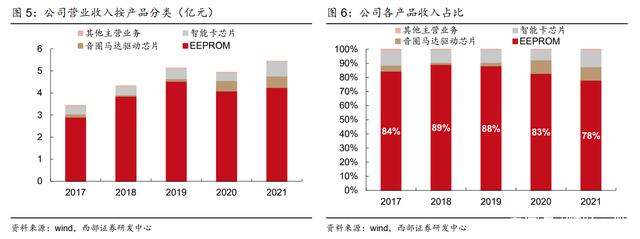

分产品看,EEPROM是公司的主要产品,贡献大约80%收入。

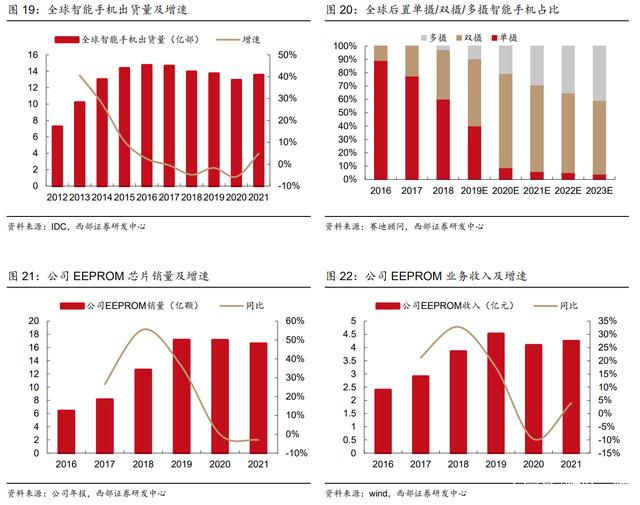

公司现有的EEPROM产品在智能手机摄像头模组、液晶面板等下游应用领域具有优势,并获得了较高的市场份额,来自智能手机摄像头EEPROM产品的销售收入为公司最主要的收入来源。根据IDC统计,2021年上半年全球除苹果品牌外的智能手机总出货量同比增长17.13%,2021年下半年的总出货量则同比下滑6.95%。

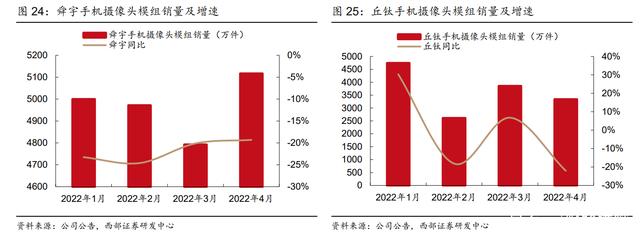

受智能手机行业波动影响,公司智能手机摄像头EEPROM产品2021年下半年的销售情况未能延续上半年趋势,2021年公司EEPROM收入为4.25亿元,同比略增3.9%。

此外,在EEPROM领域公司正积极开拓DDR5内存模组、汽车电子、工业控制等更高附加值的细分市场,EEPROM业务仍有望进一步增长。

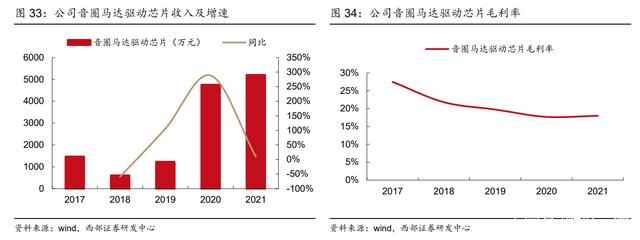

音圈马达驱动芯片方面,开环式音圈马达驱动芯片为公司音圈马达驱动芯片业务的主要收入来源,2021年受智能手机市场波动影响,公司音圈马达驱动芯片业务实现收入0.52亿元,同比增长9.6%。

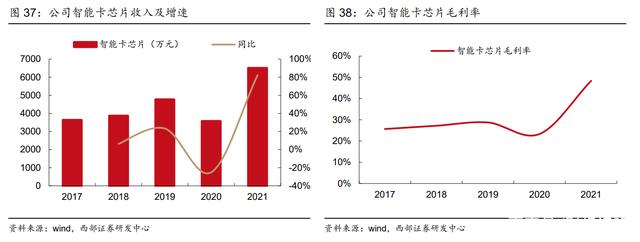

智能卡芯片业务方面,2021年公司抓住智能卡芯片市场周期性增长机遇,有效保持了公司智能卡芯片产能的稳定供给,并积极拓展供应链管理、物流、新零售、交通管理等高增长市场,2021年公司智能卡芯片业务实现收入0.65亿元,同比增长82.3%。

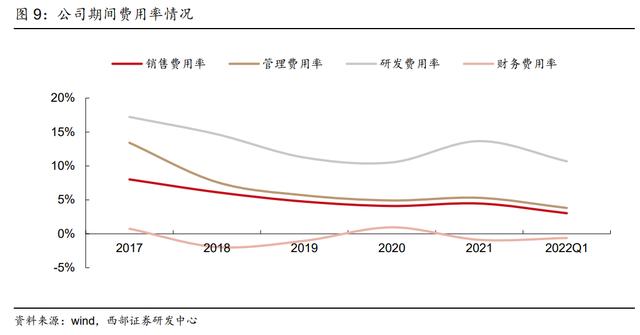

拓展产品应用领域,加强费用管控,盈利能力增强。

公司综合毛利率主要受EEPROM产品影响,EEPROM领域公司在实现已有产品线更新迭代的同时,积极开发并推广应用于DDR5内存模组、汽车电子、工业控制等领域的新产品,提高产品的附加值,2022Q1公司毛利率达提高到58.88%,公司EEPROM产品在DDR5内存模组等领域拓展效果显现。

另外,公司加强费用管控,提升运营效率,2017-2022Q1公司期间费用率总体呈下降趋势,公司盈利能力得到提升,2022Q1公司净利率提高到28.11%。

1.3管理层行业经验丰富,澜起科技入股增强合作黏性

股权激励凝聚公司团队。

公司分别于2021年和2022年实行了两期限制性股权激励计划。2021年6月8日,公司向10名技术骨干激励对象首次授予72万股限制性股票,授予价格为22.64元/股,2021年8月13日,公司向3名技术骨干激励对象授予10万股预留部分限制性股票,授予价格为22.64元/股。

2022年2月25日,公司向78名激励对象首次授予158.40万股限制性股票,授予价格为22.64元/股,本期股权激励对象包括3名核心技术人员和75名中层管理人员及技术骨干。

公司通过多年的自主创新和技术研发,已掌握28项核心技术,截至2021年末,公司累计获得发明专利48项、实用新型专利17项、集成电路布图设计登记证书68项、计算机软件著作权3项。

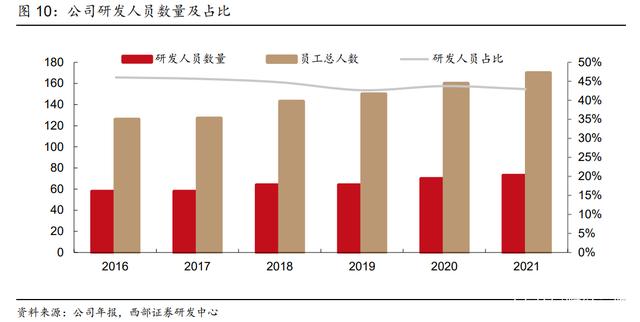

截至2021年末,公司研发人员共73人,占公司总人数的比例为43%,2021年和2022年实行的两期限制性股权激励计划有助于进一步凝聚团队。

公司股权架构稳定,澜起科技入股增强合作黏性。

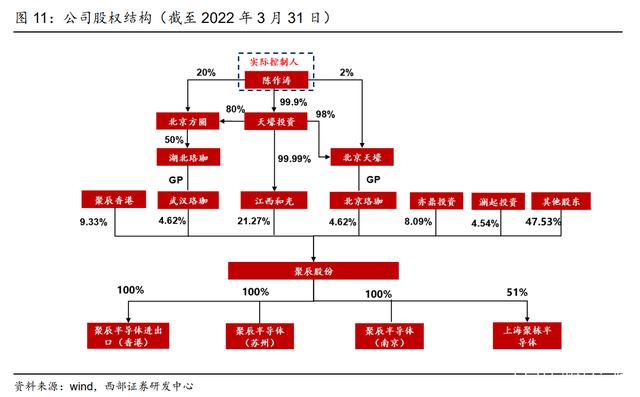

截至2022年3月31日,董事长陈作涛为公司实际控制人,通过江西和光间接控制公司21.37%股份,另通过武汉珞珈和北京珞珈间接控制公司4.62%和4.62%股份,合计控制公司30.61%股份。

此外,截至2022年3月31日,澜起科技旗下澜起投资持有公司4.54%股份,公司与澜起科技合作研发SPD EEPROM产品,澜起科技入股将进一步增强合作黏性。

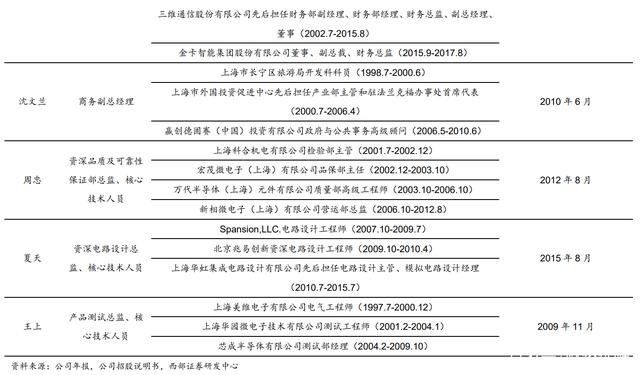

管理层行业经验丰富,董事长擅长产业投资、把握公司发展方向。

董事长陈作涛1992年获得武汉大学企业管理学士学位,2017年获得清华大学五道口金融学院工商管理专业硕士学位,除了在聚辰股份担任董事长外,还在上市公司天壕环境任董事长,同时在北京云和方圆投资、湖北珞珈梧桐创业投资等公司也担任重要职务。此外,公司其他高管以及核心技术人员都具有丰富的行业经验和良好的产业背景,巩固公司发展优势。

二 传统业务:受手机市场影响,智能手机摄像头模组EEPROM业务有所波动

2.1EEPROM主要用于低容量存储领域

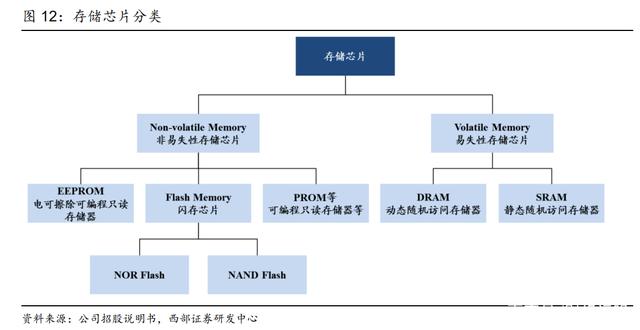

存储芯片,又称为存储器,是指利用电能方式存储信息的半导体介质设备,其存储与读取过程体现为电子的存储或释放,广泛应用于内存、U盘、消费电子、智能终端、固态存储硬盘等领域。

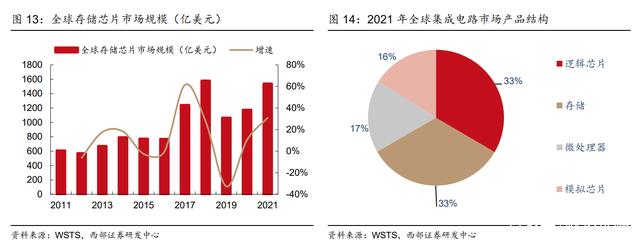

根据WSTS,2021年全球存储芯片市场规模为1538.38亿美元,同比增长31%,占整个集成电路市场的33%,存储芯片是应用面最广、市场比例最高的集成电路基础性产品之一。

EEPROM是一类通用型的非易失性存储芯片,在断电情况下仍能保留所存储的数据信息,主要用于各类设备中存储小规模、经常需要修改的数据。

具体应用包括智能手机摄像头模组内存储镜头与图像的矫正参数、液晶面板内存储参数和配置文件、蓝牙模块内存储控制参数、内存条温度传感器内存储温度参数等。

非易失性存储技术以EEPROM、NOR Flash和NAND lash为主。

EEPROM技术问世于20世纪70年代,NOR Flash和NAND Flash技术问世于20世纪80年代,三类技术已发展成为非易失性存储芯片领域的成熟技术,在不同容量区间具备性能和成本的优势,满足了不同应用领域的存储需求,其中EEPROM在1Mbit及以下容量区间具备性价比优势,主要用于存储小规模、经常需要修改的数据,NOR Flash在512Kbit ~ 1Gbit容量区间具备性价比优势,主要用于中低容量的代码和数据存储,NAND Flash主要用于1Gbit ~ 6Tbit的大容量数据存储。

EEPROM、NOR Flash和NAND Flash三类主要的非易失性存储技术在市场上一直长期共存,某一种技术被其他技术完全取代的可能性较低。

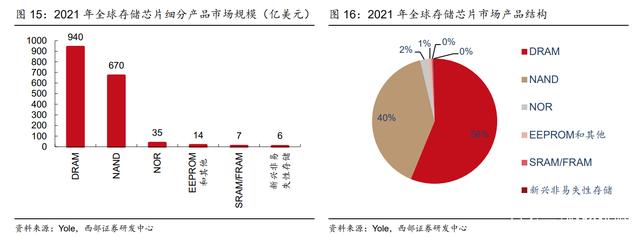

全球存储类芯片市场仍以DRAM和NAND Flash为主,2021年EEPROM市场规模约14亿美元。根据Yole发布的数据,2021年全球存储类芯片市场中DRAM和NAND Flash分别占56%和40%,两者合计占比约96%。2021年NOR Flash全球市场规模为35亿美元,占比约为2%,EEPROM和其他产品市场规模为14亿美元,占比约1%。

2.2 受手机市场需求影响,公司EEPROM业务有所波动

公司EEPROM产品市占率排全球第三,国内第一。

特别地,公司在智能手机摄像头EEPROM芯片领域市场份额排全球第一。

公司EEPROM产品自2012年起即已应用于三星品牌智能手机的摄像头模组中,目前公司已成为智能手机摄像头EEPROM芯片的领先品牌,根据赛迪顾问统计,2018年公司为全球排名第一的智能手机摄像头EEPROM产品供应商,占有全球约42.72%的市场份额。

智能手机摄像头EEPROM产品是公司以往EEPROM业务主要的收入来源。

公司与舜宇、欧菲、丘钛、信利、立景、富士康等行业领先的智能手机摄像头模组厂商形成了长期稳定的合作关系,产品应用于三星、华为、vivo、OPPO、小米、联想、中兴等多家市场主流手机厂商的消费终端产品。

在手机摄像头应用领域,公司通常通过经销商将EEPROM产品销售给下游手机摄像头模组厂,由模组厂将EEPROM与其他电子元器件一同组装成摄像头模组后最终销售给手机品牌厂商。

手机摄像头模组行业的出货情况对公司EEPROM业务收入影响较大,不过公司也在积极拓展DDR5内存模组、汽车电子、工业控制等更高附加值的细分市场。

受手机市场需求影响,公司EEPROM业务有所波动。根据IDC的数据,2016年为全球智能手机出货量的高峰,此后全球智能手机开始迈入存量市场,2017-2018年双摄智能手机的快速增长直接拉动了公司EEPROM业务增长,2017-2019年公司EEPROM芯片销量分别同比增长27%、56%、36%,2019年之后全球双摄及多摄智能手机出货增速逐渐趋缓,公司EEPROM业务增速回落。

2022年一季度全球智能手机出货情况延续2021年下半年疲软趋势,舜宇、丘钛等手机摄像头模组厂出货承压。根据IDC,2022年一季度全球智能手机出货量为3.14亿部,同比下降约9%,出货情况表现疲软。从主要的手机摄像头模组厂商出货情况来看,2022年1-4月舜宇和丘钛手机摄像头模组销量分别为1.99亿件和1.45亿件,分别同比下降22%和1%。(报告来源:远瞻智库)

三 新业务:EEPROM向DDR5内存模组等领域延伸,并开拓NOR Flash新产品

3.1 DDR5放量在即,推动配套芯片市场发展

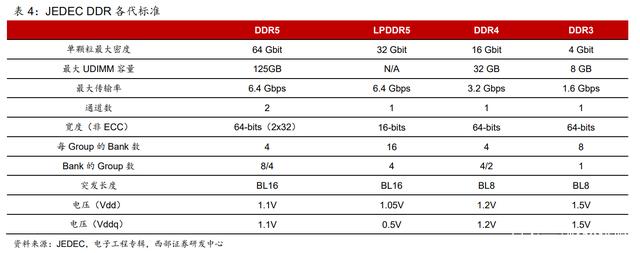

随着内存由DDR2、DDR3演进到DDR4,数据传输速率由800MT/s、1600MT/s演进到3200MT/s,工作电压由1.8V、1.5V演进到1.2V,DDR技术不断向着高速度、低功耗的方向演进。DDR5 JEDEC相关标准已发布,与DDR4相比,DDR5采用了更低的工作电压(1.1V),其支持的最高速率可超过6400MT/S,是DDR4最高速率的2倍。

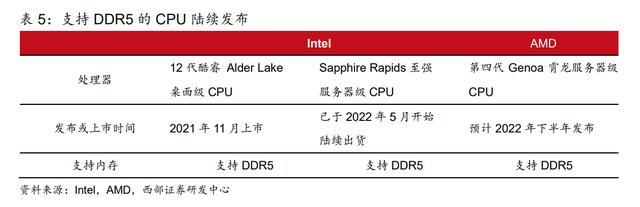

支持DDR5的CPU陆续发布。2021年10月末Intel发布的12代酷睿Alder Lake桌面级CPU首发支持DDR5内存,Alder Lake桌面级CPU于2021年11月上市。同时对于服务器领域,Intel发布的支持DDR5内存的Sapphire Rapids至强CPU已于2022年5月开始陆续出货,AMD的第四代Genoa霄龙服务器级CPU预计将于2022年下半年发布。

相关芯片已提前备货,DDR5放量在即。随着支持DDR5的CPU陆续上市,DDR5配套芯片市场也将迎来机遇期。从服务器主机当中必备的远端管理芯片需求来看,全球领先的BMC芯片供应商信骅科技从2021年四季度单月收入增速开始迈上新台阶,2022年4月实现营收4.54亿新台币,同比增长60.7%,单月营收继续维持高增长,显示行业已提前备货。

今年底DDR5渗透率有望超过20%,2023年底渗透率有望超过50%。由于Intel首发支持DDR5内存的12代酷睿Alder Lake桌面级CPU于2021年11月上市,所以2021年底DDR5渗透率表现不足10%。根据Yole的预测并参考前世代渗透速度,DDR5渗透率有望于2022年底达到20%-30%,2023年底DDR5渗透率有望达到50%-60%。

3.2 与澜起科技合作,充分受益于DDR5渗透率提升

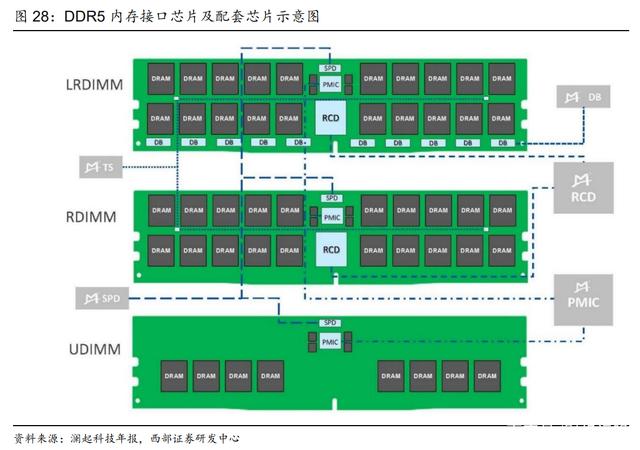

根据JEDEC的定义,在DDR5世代,服务器内存模组RDIMM/LRDIMM搭配1颗寄存时钟驱动器(RCD)、1颗串行检测芯片(SPD)、1颗电源管理芯片(PMIC)及2颗温度传感器(TS),此外LRDIMM还需要配置10颗数据缓冲器(DB);普通台式机及笔记本电脑常用的内存模组UDIMM/SODIMM搭配1颗SPD及1颗PMIC。

所以,DDR5与DDR4的区别在于,DDR5内存接口芯片除了DDR4所需的RCD和DB以外,还增加了SPD、PMIC和TS三种配套芯片,DDR5世代桌面端和服务器端的内存模组都需要1颗SPD。

公司与澜起科技合作开发配套新一代DDR5内存条的SPD EEPROM产品,用来存储内存模组的关键配置信息。该产品系列严格遵循JEDEC DDR5标准的规范,集成了I2C/I3C总线集线器(Hub)和高精度温度传感器(TS),既可以用于桌面级领域的UDIMM、SODIMM内存模组,也可以用于服务器领域的RDIMM、LRDIMM内存模组,SPD EEPROM产品为DDR5内存模组不可或缺的组件。

假设2022年底DDR5渗透率为25%,2026年底DDR5渗透率为95%,经过测算,预计2022年DDR5内存模组SPD市场规模为1.9亿美元,2026年DDR5内存模组SPD市场规模预计为8.0亿美元,2022-2026年CAGR达43.3%。

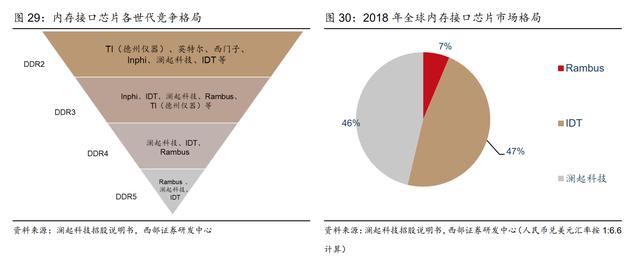

内存接口芯片需要三重认证,进入壁垒高,市场“小而美”。内存接口芯片市场相对封闭,新进入者需要经过CPU、DRAM、OEM厂商三重全方位严格认证,才能大规模商用。

由于内存接口芯片研发周期长,资金投入大(每代标准间替换周期约为4-6年,需提前2-3年研发,每一标准下又分为多个子代,平均12-18个月进行一次升级),从DDR2升级到DDR5,行业参与者不断减少。目前全球市场中可提供内存接口芯片的主要厂商共有三家,分别为澜起科技、IDT(被瑞萨收购)和Rambus,其中澜起科技内存接口芯片2018年全球市占率约46%。

凭借澜起科技内存接口芯片在市场份额上的优势地位,公司SPD EEPROM配套产品将充分受益于DDR5渗透率提升。对于DDR5内存条的SPD EEPROM产品,聚辰采用与澜起合作开发的模式。2018年1月8日,聚辰与Montage Technology Macao Commercial Offshore Limited(澜起科技境外全资子公司)签署《合作协议》,约定合作开发DDR5内存条模组用TS+EEPROM芯片产品。2021年该产品己通过下游主要内存模组厂商的测试认证,并于2021年第四季度实现量产。2022年一季度,公司与澜起科技合作推出的SPD EEPROM产品开始放量,2022Q1公司营业收入同比增长50.75%,归母净利润同比大增246.90%。

3.3 汽车级EEPROM产品不断完善,布局NOR Flash新产品

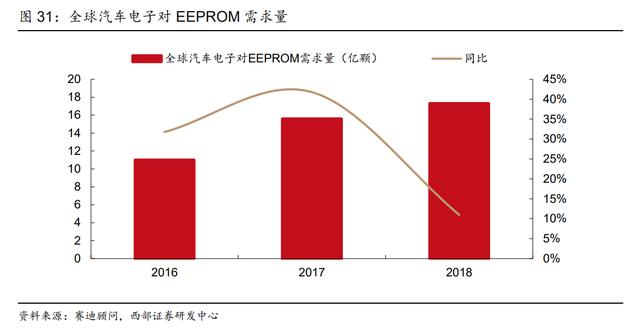

公司已拥有A2等级(-40℃~105℃)和A3等级(-40℃~85℃)的汽车级EEPROM产品,广泛应用于车载摄像头、液晶显示、娱乐系统等外围部件,并逐步向BMS电池管理系统、智能座舱、MDC等核心部件延伸,终端客户包括上汽、一汽、北汽、广汽、吉利、长安、比亚迪、长城、奇瑞、蔚来、理想、小鹏以及特斯拉、大众、雷诺、丰田、日产、现代、起亚等多家国内外主流汽车厂商。

同时,主流容量的A1等级(-40℃~125℃)的汽车级EEPROM产品也已于2021年末通过了第三方机构的AEC-Q100可靠性标准认证。后续,公司还将积极完善在A1等级和A0等级汽车级EEPROM的技术积累和产品布局,并进一步开发满足不同等级的ISO 26262功能安全标准的汽车级EEPROM产品。

此外,NOR Flash与EEPROM存在技术上的相通性,公司正布局市场规模相对更大的NOR Flash产品。

NOR Flash与EEPROM同为满足中低容量存储需求的非易失性存储器,两者在技术上具有一定相通性,但在性能方面有所差异,NOR Flash更适合对擦写次数与数据可靠性要求不高但对数据存储量要求较高的应用领域,广泛应用于AMOLED手机屏幕、TDDI触控芯片、蓝牙模块等消费电子产品领域以及汽车电子、安防监控、可穿戴设备、物联网等领域。

根据Yole统计的数据,2021年NOR Flash全球市场规模约为35亿美元,是比EEPROM相对更大的市场。

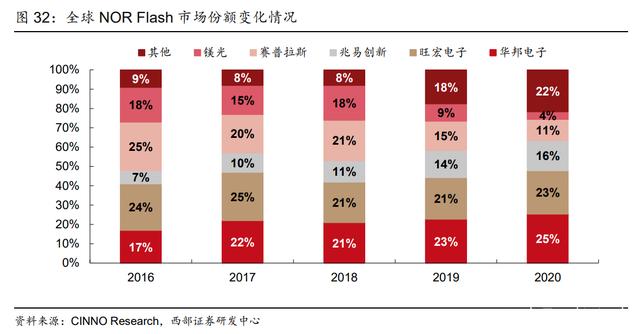

镁光和赛普拉斯两大核心供货商逐渐退出NOR Flash市场,将为新进入者提供机遇期。

镁光、赛普拉斯原为NOR Flash市场的两大核心供应商,镁光在2017年剥离NOR Flash芯片业务,宣布退出NOR Flash市场,全力发展DRAM和NAND Flash。之后赛普拉斯也宣布退出中低容量的NOR Flash市场,专注于高容量的车用和工业领域。

两大核心供货商淡出,NOR Flash市场竞争格局的变化将为其他厂商提供机遇,2021年公司部分中低容量NOR Flash产品已向目标客户进行小批量送样试用,未来公司有望在NOR Flash市场占有一定市场份额。(报告来源:远瞻智库)

四 音圈马达驱动和智能卡芯片完善产品布局

4.1音圈马达驱动发展闭环及OIS等中高端产品

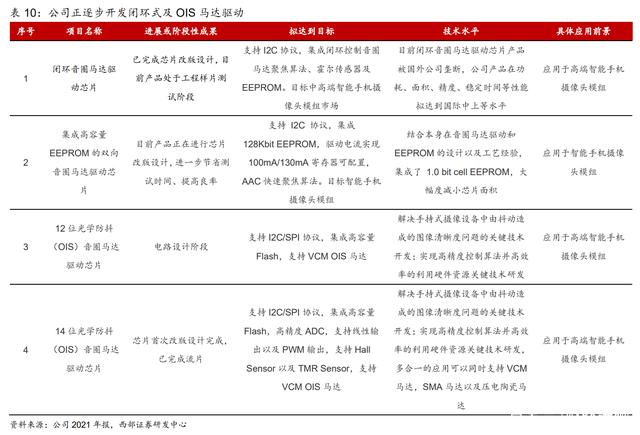

公司音圈马达驱动以开环式音圈马达驱动为主。在音圈马达驱动芯片方面,公司是业内少数拥有完整的开环类产品组合和技术储备的企业之一,来自开环类音圈马达驱动芯片的产品收入为公司音圈马达驱动芯片业务的主要收入来源。

受智能手机市场波动影响,2021年公司音圈马达驱动芯片业务实现收入5196.14万元,同比增长9.6%。公司以开环式音圈马达驱动为主,开环式马达为行业内较早产生的技术,其主要应用于中低端手机,受市场竞争影响,产品毛利率相对不高。

音圈马达(VCM)是摄像头模组内用于推动镜头移动进行自动聚焦的装置,音圈马达驱动芯片为与音圈马达匹配的驱动芯片,主要用于控制音圈马达来实现自动聚焦功能。开环式、闭环式、光学防抖式是最为常见三类音圈马达。

开环式音圈马达因控制简单、良率高、价格便宜、体积小等众多优点,成为占据市场大份额的中低端手机的优先选择。整体控制性能更佳的闭环及OIS音圈马达用于中高端手机。

根据Frost&Sullivan的统计,2018年全球音圈马达驱动市场规模为1.43亿美元,并预计2023年全球音圈马达驱动市场规模将达到2.73亿美元。

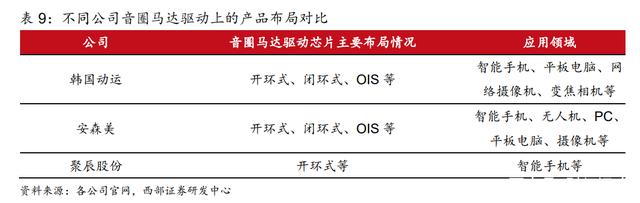

相对于韩国动运等海外企业,公司在音圈马达驱动上集中于开环式马达驱动,正逐步开发闭环式及OIS马达驱动。

公司的音圈马达驱动芯片业务相比海外厂商起步较晚,产品布局尚待进一步完善。新产品开发方面,公司已与行业领先的智能手机厂商合作进行开发闭环及OIS音圈马达驱动芯片,以满足中高端智能手机产品的市场需求,未来有望依托EEPROM产品的客户资源优势,实现向闭环和OIS音圈马达驱动芯片等更高附加值的市场拓展。

4.2 智能卡芯片积极拓展高需求市场

公司的智能卡芯片产品是将EEPROM技术与下游特定应用相结合的一类专用芯片,产品系列包括CPU卡系列、逻辑卡系列、高频RFID系列、NFC Tag系列和Reader系列,主要产品包括双界面CPU卡芯片、非接触式/接触式CPU卡芯片、非接触式/接触式逻辑卡芯片、RFID芯片、读卡器芯片等。公司智能卡芯片产品广泛应用于公共交通、公共事业、校园一卡通、身份识别、智能终端等领域。

2021年公司抓住智能卡芯片市场周期性增长机遇,有效保持了公司智能卡芯片产能的稳定供给,并积极拓展供应链管理、物流、新零售、交通管理等高需求、高增长市场,2021年公司智能卡芯片产品实现销售收入约6500万元,同比增长82.3%。

我国成为世界上最大智能卡市场之一。

智能卡拓展性、便捷性和安全性都较高,能够在多种领域中运用。根据Frost&Sullivan的数据,2018年全球智能卡芯片市场规模为32.7亿美元,预计到2023年全球智能卡芯片市场规模将达到38.6亿美元。

近些年由于我国对智能卡给予政策支持、资金投入增多、工程师红利等因素的带动等因素,国产智能卡芯片产能逐步增加,Frost&Sullivan预计到2023年中国智能卡芯片市场规模将达到129.82亿元。

根据公司年报,未来公司将加大对非接触式CPU卡芯片、高频RFID芯片等新产品的市场拓展力度,并着力研发新一代非接触逻辑加密卡芯片、新一代RFID标签芯片以及超高频RFID标签芯片产品,拓宽智能卡芯片产品的成长空间。