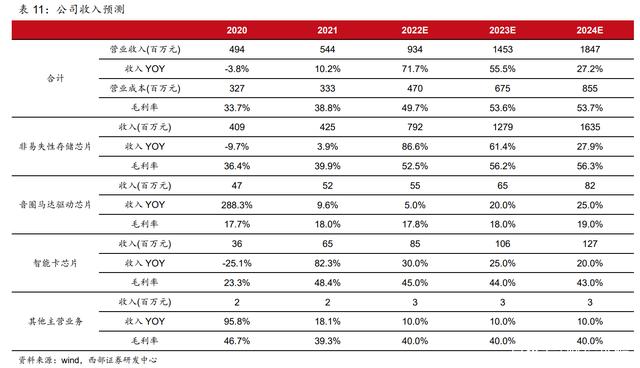

五 盈利预测和估值

5.1 盈利预测

非易失性存储芯片:

公司非易失性存储芯片包括EEPROM以及已经小批量送样的NOR Flash产品,其中公司EEPROM产品广泛应用于智能手机、液晶面板、计算机及周边、汽车电子、工业控制、蓝牙模块、通讯、白色家电、医疗仪器等领域。

公司智能手机摄像头模组EEPROM产品在全球市占率排名第一,受手机市场影响近年来业务有所波动;汽车级EEPROM产品方面,公司积极完善在A1等级和A0等级汽车级EEPROM的技术积累和产品布局;

NOR Flash与EEPROM存在技术上的相通性,公司NOR Flash产品2021年已小批量送样,随着镁光和赛普拉斯逐渐退出NOR Flash市场,将为新进入者提供机遇;

用于DDR5内存条的SPD EEPROM产品是一大看点,公司与澜起科技合作开发,凭借澜起科技内存接口芯片在市场份额上的优势地位,公司SPD EEPROM配套产品将充分受益于DDR5渗透率提升。

综上,预计2022-2024年公司非易失性存储芯片收入增速分别是86.6%、61.4%、27.9%,毛利率分别是52.5%、56.2%、56.3%。

音圈马达驱动芯片和智能卡芯片:

公司业务目前以非易失性存储芯片为主,音圈马达驱动芯片和智能卡芯片业务收入占比相对较低。

音圈马达驱动方面,公司以开环式马达驱动为主,正逐步开发面向中高端手机的闭环及OIS马达驱动产品,公司已与行业领先的智能手机厂商合作进行开发闭环及OIS音圈马达驱动芯片,向更高附加值市场拓展。

智能卡芯片方面,中国是全球最大的智能卡市场之一,公司积极拓展供应链管理、物流、新零售、交通管理等高需求、高增长市场,拓宽智能卡芯片业务成长空间。

综上,预计2022-2024年公司音圈马达驱动芯片收入增速分别是5%、20%、25%,毛利率分别是17.8%、18.0%、19.0%。

预计2022-2024年公司智能卡芯片收入增速分别是30%、25%、20%,毛利率分别是45.0%、44.0%、43.0%。

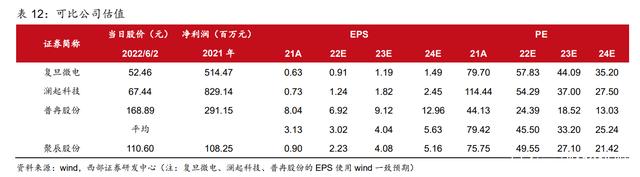

5.2 相对估值

选取复旦微电、澜起科技、普冉股份作为可比公司,2022-2024年行业平均估值为45.50、33.20、25.24倍PE。我们预计公司2022-2024年EPS分别是2.23、4.08、5.16元。公司新业务SPD EEPROM将充分受益于DDR5渗透率提升,公司业绩弹性较大。

六 风险提示

1、市场竞争加剧。

国际方面,与意法半导体、微芯科技等国际大型厂商相比,公司在整体规模、资金实力、海外渠道等方面仍然存在一定的差距。

国内方面,随着本土竞争对手日渐加入市场,竞争对手的低价竞争策略可能导致市场价格下降、行业利润缩减等状况。

未来随着市场竞争的进一步加剧,公司若不能建立有效的应对措施,将可能面临主要产品价格下降、利润空间缩减的风险。

2、新产品导入不及预期。

由于技术的产业化和市场化具有一定的不确定性,未来如果公司研发出的产品未能得到市场认可,可能会对公司业绩造成不利影响;

3、产能不及预期。

公司向晶圆制造企业采购晶圆,委托封装测试厂进行封装和测试。若晶圆市场价格、委外加工费大幅上涨,或由于晶圆供货短缺,委外供应商产能不足、生产管理水平欠佳等原因影响公司的产品生产,将会对公司的盈利能力、产品出货造成不利影响。