2022年10月10日,长假后第一个交易日收盘,有小伙伴发消息提醒道:半导体崩了,科技基金-10%。

半导体股票暴跌背后

图、某科技基金前十重仓股

来源:天天基金网

惊诧之余,翻看这支所谓的科技基金,方知其重仓的便是半导体产业链相关公司,且以半导体设备厂商为主,前十大重仓股中便占有6家。

半导体设备行业在半导体产业链中处于上游位置,对于行业周期的波动会更加敏感,无论是行业的火热、还是寒气,都能第一时间从市场中感受到,并且逐级向下游传导。

对于本次半导体板块的大跌,很多声音认为直接原因是美国商务部于10月7日宣布的芯片出口管制,涉及超级计算机相关芯片、存储芯片。这意味着美商务部在8月份对EDA、材料管制,9月份对高算力GPU禁售后,针对国内芯片半导体行业限制的又一次加码。

大洋彼岸对于我们芯片产业的限制其实早已不在初级阶段,已经精确到多个细分赛道,甚至是具体参数。那为何资本市场依然如此敏感?笔者认为,除了这个原因外,还有更深层次的一些因素。

图、2019.3.29-2022.10.31中华半导体芯片指数走势图(月线)

来源:Choice

2022年初至今,整个半导体行业的跌幅已然不小,加上节后首日的一记重锤之后,中华半导体芯片指数(990001)年内跌幅已达43.28%。而在2019-2021三年间,该指数的涨幅分别达42.85%、50.91%、29.24%,如今一年内的跌幅几乎将2020、2021两年的涨幅抹平。

10月7日,美股半导体多家知名公司股价大跌,AMD以-13.87%收盘,英特尔下跌5.37%,英伟达下挫8.03%,2022年内三家头部企业股价跌幅分别达59.83%,50%,60.3%。同时,费城半导体指数2022年初至今跌幅达42.34%。

相比之下,美股半导体企业在资本市场的表现同样“拉胯”。如果把A股半导体板块的下挫归咎于美国的“卡脖子”,为何美股费城半导体指数跌幅与A股中华半导体芯片指数跌幅不相上下?显然,这个逻辑是存在瑕疵的。

9月28日,Fitch(惠誉)表示2022年全球智能手机出货量将以较高个位数的速度下降。自2022年第二季度以来,芯片短缺对智能手机出货量的影响有所缓解,因为供应有所改善。需求疲软打击了亚洲智能手机供应商和零部件供应商。显然,半导体作为上游产业也将受此影响。

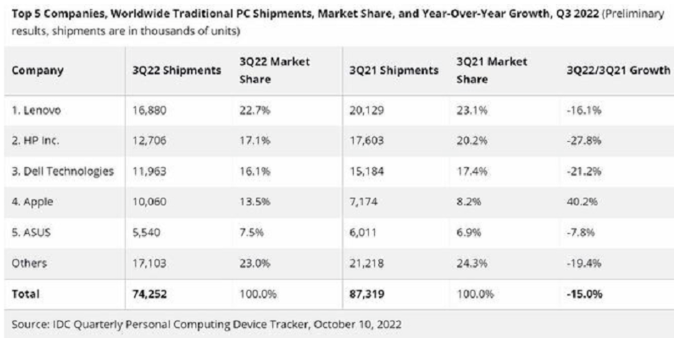

10月10日,IDC公布了2022年第三季度的全球PC出货量数据报告。报告显示,从7月份至9月份,全球PC出货量为7430万台,同比下滑15%。

种种迹象表明,随着经济周期的变化,全球市场从通胀渐渐走向紧缩,芯片半导体下游应用的手机、PC等消费电子均表现出颓势,出货量屡屡传出低于预期。而资本市场又往往比较敏感,对于市场、业绩的边际变化,尤其是一些高频数据的变化,会更加先知先觉。

过去三年半导体板块整体涨幅较大,尤其是2020下半年至2021年底,由于供应端产能的限制,无法满足全球通胀带来的短期激增的需求,整个板块无论是在企业业绩端,还是资本市场的预期端,都在原有的行业周期变化中加速。

行业的过热推高了资本市场对行业的估值中枢,在2021年底到达顶点之后,于2022年伴随经济紧缩有所回落,并且出现逐步加速的状况。因此可以看到,有很多上市半导体公司,其业绩尚未发生明显转折,或者只是业绩增速有所回落,但依然保持增长的情况下,股价却已屡屡下挫。

综上所述,本次A股半导体行业遭受的重锤,表面上是来自于美国卡脖子的加码,更深层次原因还是基于行业周期性的向下波动。另外,除了先知先觉的资金在即将来临的寒冬前期撤退外,更多的资金后知后觉,会在中后期撤出,加上对于未来的不确定性、对于未知的恐惧,这一过程会出现加速。

三季度半导体投融资热力值分析

二级市场的资金往往比较灵活,是活跃性、流动性较强的资金。回到一级市场,回到上市前的产业端来看,半导体行业目前究竟又是如何?我们可以通过投融资热力值分析管中窥豹。

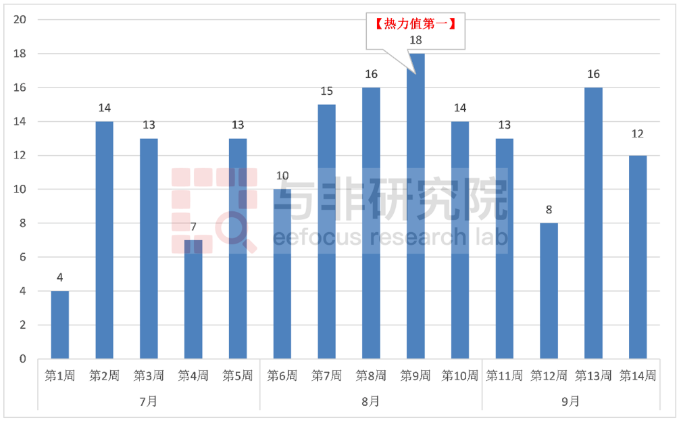

根据与非研究院统计,2022年三季度共有融资事件173起,环比一季度(149起)及二季度(116起)的融资事件数量,回升明显,环比增幅达49%。二季度初,曾由于国内疫情反复、工厂停工及经济活动暂缓,导致投融资活动在二季度频率显著降低。

图、2022年Q3融资事件数量在不同时间的分布图

来源:与非研究院

7月以来,投融资活动热度持续回升,整个8月份投融资事件达到峰值——第9周发生18起投融资事件,热力值排行第一。从结果来看,二级市场半导体板块的寒意似乎并未传导至一级市场,这是为什么?

笔者认为,可能存在如下几点因素:

时间差

众所周知,一笔一级市场的投融资完成绝非一朝一夕,与二级市场只需在股票软件上几次点击即可完成购买的时间相去甚远。从项目接触,到立项、尽职调查,再到投委会讨论、投决会表决,最后打款并完成工商登记,往往需要数周、甚至数月的时间。我们看到公开信息的时候,已经是一个结果了。

二季度时,半导体板块在二级市场的表现,也恰好走出了一段反弹的趋势,因此三季度的惨淡或许尚未波及到一级市场的决策,或者说影响可能会有所延迟。

产业周期

二级市场一向以流动性著称,交易时间内,可在持股和持币之间任意切换。因此里面的资金整体上对于产业景气周期变化的忍耐度不高,多数的资金更为看重短期的回报,愿意跟随一家企业或一揽子企业(行业ETF)成长的并不多,尤其是在产业景气度向下之时。

而一级市场的资金,流动性相对更低,对于买卖的决策也更加谨慎,对于整体的容错率更低,因此看得也更加长远,对于短期向下,但长期仍然向上,有成长空间的企业或者行业,会有更多的时间和耐心去等待。

国产化的窗口期

随着当前消费电子硬件性能趋于过剩,应用层面更新遭遇瓶颈,短期内需求对于消费电子乃至高性能芯片半导体的拉动效果有限,加上摩尔定律趋势放缓,头部的半导体技术发展速度也有放缓的趋势。

叠加美国针对中国芯片半导体产业发展限制的层层加码,倒逼国产半导体行业持续前行,国产化的趋势则能够拉动国产半导体行业的需求。这或许能够为国产半导体企业迎来一个短暂的窗口期,相对机会也就更多了起来,也有更多的资金涌入半导体产业一级市场,投融资热度也就因此居高不下。

Appendix

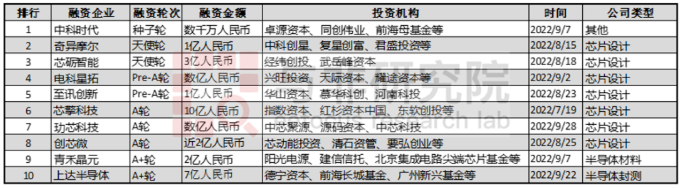

融资金额热力值排行榜

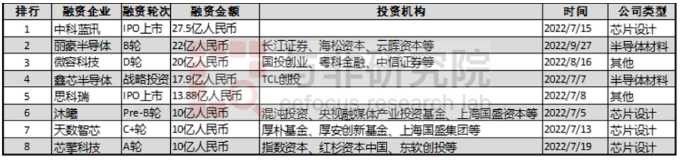

1.1 融资金额10亿人民币及以上的企业8家

1.2 融资金额1-10亿人民币(不含10亿)的企业49家(仅显示前10家)【热力值第一】

1.3 融资金额1千万-1亿人民币(不含1亿)的企业45家(仅显示前10家)

1.4未披露融资金额的企业70家(此处不展示)

融资金额热力值排行榜显示,三季度完成融资的173家企业中,有近一半的企业未披露融资金额。除此之外,热力值第一的是融资金额1-10亿人民币(不含10亿)的企业,数量高达49家;其次是融资金额1千万-1亿人民币(不含1亿)的企业,数量达45家企业。

融资金额10亿人民币及以上的企业8家,值得一提的是,相比二季度该区间9家企业均为IPO上市,而三季度中仅两家为IPO上市融资,其余均处于不同阶段的融资中,遍布A轮至D轮。

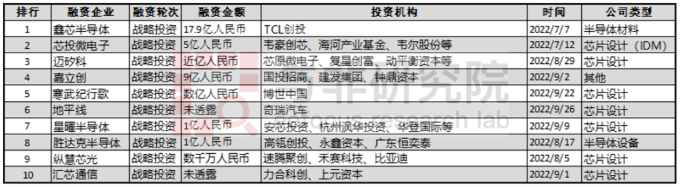

投资轮次热力值排行榜

2.1 早期融资企业(种子轮、天使轮~A轮)99家(随机选取10家)【热力值第一】

2.2 成熟融资企业(B~E轮)44家(随机选取10家)

2.3 战略投资 24家(随机选取10家)

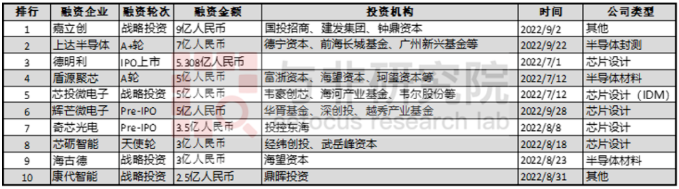

投资轮次热力值排行榜显示,排在首位的是早期融资企业,数量达99家,在数量上环比上一季度(58家)增涨70%,意味着早期融到资的初创企业数量激增,半导体芯片行业并不缺少新鲜血液。

同时,三季度有44家成熟阶段的企业完成融资,环比二季度(20家)多了一倍以上。与早期融资企业一样,成熟阶段的企业融资似乎并未受到半导体行业二级市场低迷的影响。

另外,还有24家企业完成了战略融资,与上一季度(26家)基本持平,但IPO的企业骤降至2家,环比二季度(9家)大幅减少,半导体企业的上市节奏明显放缓。当前,二级市场新股屡屡破发,尤其是科创板、创业板,其中也有不少半导体芯片相关公司。本身行业的遇冷,加上整个二级市场的低迷,或许使得原来亟需实现挂牌的芯片公司犹豫起来,等待行业周期低谷过去之后,市场的接纳度将恢复,能给到的估值也会重新回升。

写在最后

在二季度投融资事件排行中,笔者曾就半导体一二级市场冰火两重天的原因做过分析,但目前来看,似乎寒意有过之而无不及,但最终两者的状态大概率会趋同,至于是一级市场变得更冷,还是二级市场转暖,只有市场自己才能给出答案。

虽然目前看来,半导体行业的投融资热度未减,或许再让子弹飞一会,情况也会渐渐明朗。敬请期待与非研究院四季度的投融资热力值排行榜!