二级市场股价的波动向来是投资者对于公司或行业发展的中短期风向标,中华半导体芯片指数显示,2022年上半年,中国半导体芯片板块经历了探底回升,综合涨幅为-23.45%。在经历一季度整个板块的大跌以后(-23.18%),二季度最大跌幅仍达-23.58%,波动不可谓不大。在半导体芯片公司股价一路向下的同时,估值也随之一降再降,在某些细分领域甚至出现了一二级市场倒挂的现象,如AI芯片。

图1、2019.12.31-2022.6.30中华半导体芯片指数走势图(月线)

来源:Choice

二级市场作为公司股票流通、交易活跃度高的市场,其估值也有着一定的指导作用,那股票市场的暴跌,甚至到达了冰点,是否对一级市场的投融资有影响呢?今天,与非网从时间、金额、阶段三大维度,解读2022二季度中国半导体投融资热力值。

中国近十年半导体投融资概况在波动中上升

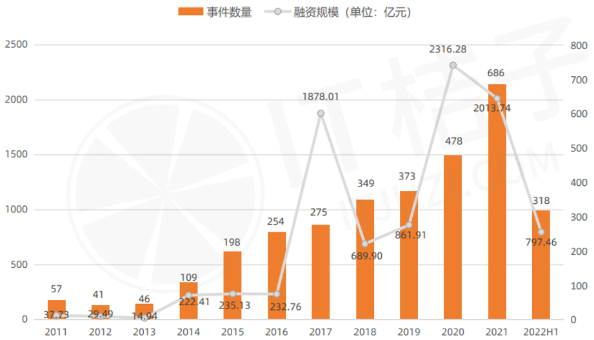

据统计,自2011年起,中国芯片半导体领域共发生融资事件3184起,融资规模约9329.76亿元。从数量上看,自2014年起,芯片半导体企业的融资事件每年节节攀升,且有加速趋势。2022上半年,国内虽然受到疫情反复的影响,但融资事件依然不低,达到318起。

图2、中国近十年芯片半导体行业融资时间数量及规模

来源:IT桔子

从融资规模上看,整体同样呈上升趋势,2017年的1878.01亿元及2020年的2316.28亿元显著高于前后年份,波动较大。一方面,受经济周期的波动的影响,2018年国内金融去杠杆使得二级市场承压,同时融资规模也出现大幅下挫,再叠加贸易上芯片被“卡脖子”。随后,融资规模逐步恢复,在意识到芯片半导体行业的重要性之后,资金再次涌入一级市场。

另外,以国家集成电路产业投资基金(简称“大基金”)为代表的产业资本举足轻重。大基金一期于2014年9月成立,实际募资1387.2亿元,撬动社会资金约5145亿元,2014-2019为投资密集期;随后,国家大基金二期于2019年10月成立,注册资本超2000亿元,起到接棒作用,进一步发挥投资带动产业发展的作用。2022年依然处在大基金二期的投资密集期内。

投资时间热力值排行榜热度依旧

Q2投融资持续回升

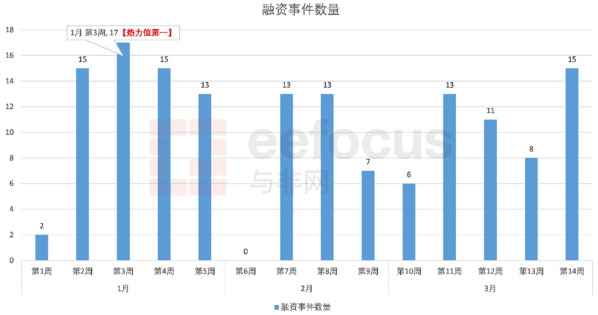

图3、2022年Q1融资事件数量在不同时间的分布图

来源:与非网整理

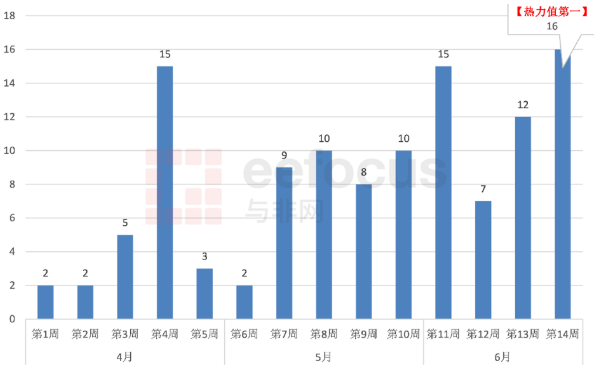

图4、2022年Q2融资事件数量在不同时间的分布图

来源:与非网整理

通过投资时间热力值排行榜,可知热力值第一为第14周(6月第4周),共有16家企业完成融资。综合来看,2022年二季度初,受国内疫情反复的影响,部分工厂停工、甚至经济活动刹车,4月份的投融资事件显著低于其他月份;但随着疫情再度控制,企业逐步复工复产后,投融资事件数量在5月份逐步恢复。至6月,芯片半导体行业一级市场投融资持续升温,对应时间内股票市场的暴跌并没有浇灭一级市场投资人的热情。

融资金额热力值排行榜

“小目标”一个起算

芯片设计一马当先

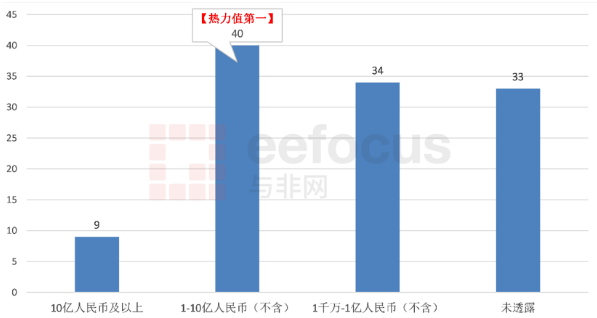

图5、2022年Q2融资事件数量在不同融资金额范围内的企业数量

来源:与非网整理

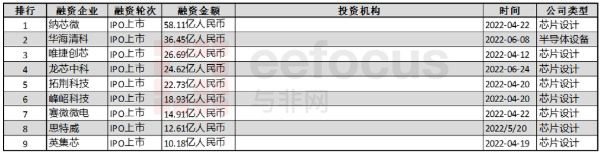

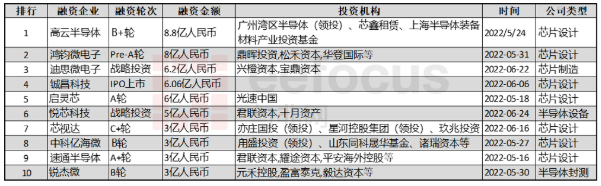

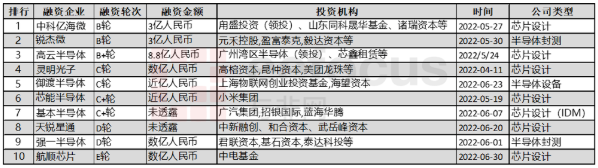

1.1 融资金额10亿人民币及以上的企业9家

1.2 融资金额1-10亿人民币(不含10亿)的企业40家(仅显示前10家)【热力值第一】

1.3 融资金额1千万-1亿人民币(不含1亿)的企业34家(仅显示前10家)

1.4未披露融资金额的企业33家(此处不展示)

通过融资金额的热力值来看,第一位的是融资金额在1-10亿人民币(不含10亿)之间的企业,数量高达40家,芯片设计相关的企业28家,(其中IDM 2家),芯片制造企业2家,半导体设备企业3家,半导体封测企业3家,半导体材料企业1家。

而融资金10亿人民币及以上的9家企业,均为IPO上市企业,且其中8家为芯片设计企业,1家为半导体设备类企业。另外,在融资金额处于1千万-1亿人民币(不含)范围内的企业中,23家芯片设计类企业(其中IDM 1家),半导体设备企业3家,半导体材料企业2家。

总的来说,对于半导体行业的融资企业来说,多数都能够拿到不止1个“小目标”,甚至不乏一些初创企业。但随着技术的推进,企业的发展,需要更多资金来推动的时候,如10亿以上伦次的融资中,更多的是一些偏成熟的企业,在一季度的投融资中IDM方向的芯片设计企业会拿到更多的资金,而二季度中的企业更多的是IPO阶段的企业才涉及10亿以上的资金,这本身也包含了来自二级市场的溢价。在业内,芯片设计依旧是大多数创业者愿意选择的理想方向。

投资轮次热力值排行榜

生力军生生不息

芯片业欣欣向荣

图6、2022年Q2融资事件数量在不同融资阶段内的企业数量

来源:与非网整理

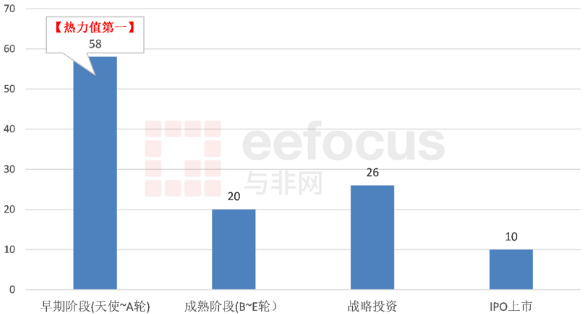

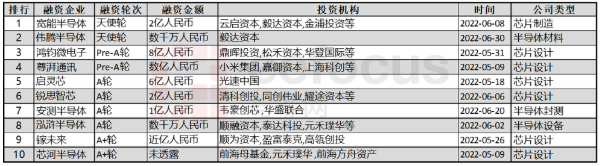

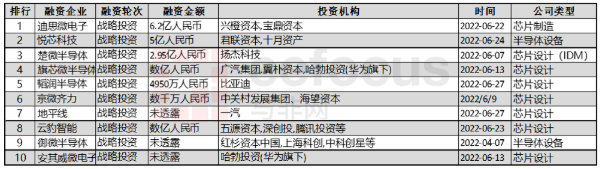

2.1 早期融资企业(天使轮~A轮)58家(随机选取10家)【热力值第一】

2.2 成熟融资企业(B~E轮)20家(随机选取10家)

2.3 战略投资 26家(随机选取10家)

2.4 IPO上市融资(10家)(表1.1、1.2已展示)

通过投资轮次热力值排行榜,可知热力值第一的是早期融资企业,数量达58家。虽然绝对数量上环比一季度有所下降(一季度为69家),但考虑到4月份疫情反复导致部分重要城市经济活动几乎暂停的影响,随后在5、6月份数据回暖及支撑的情况下,并不算低。行业内有足够多的早期初创企业,也为赛道有生生不息的新鲜血液提供了保证。

与此同时,二季度还有20家成熟阶段的企业完成了融资,以及26家企业完成了战略融资。同样的原因,在数量上环比有所下降,但是有高达10家行业内的企业完成了IPO上市,这也意味着部分之前的成熟阶段企业逐步开花结果。在二级市场赛道遇冷之时,来自一级市场的热度未减,实为冰火两重天。

写在最后

冰火两重天的原因

虽然说,短期内看到了芯片半导体行业在一、二级市场遭遇了冰火两重天的不同待遇,但这并不意味着整个产业发展在不同市场上定价的背道而驰。

由于一级市场企业处在的发展阶段较为参差,且企业的各项维度比较起来有所区别,因此对于一级市场的投资人来说,信息的搜集能力、整理能力、判断能力相对较高,因为往往利润就来自于不同投资人的信息不对称。而对于企业的细枝末节,并不是特别在意,更多的是对企业发展路径等主要方向上的把控。

对应的,二级市场投资人对于公司的投资判断,理论上均来自于公开信息,对于信息的分析能力更为看重。并且由于各项数据均有一定的标准化、数据化之后,可以从公告中获取更多的企业经营信息,那其内在的关联性、逻辑性会更加敏感,细节就显得更为重要。

另外,由于存在包括资金在内的更高门槛,以及对投资能力的要求更高,与二级市场有较大不同的是,一级市场的机构投资者比例更高。因此在投资的规划能力及持续性上,受市场情绪波动也相对较小,尤其是以大基金为代表的集成电路产业资本,会更多地从产业发展、供应链完整性等角度来进行投资上的“查漏补缺”。

对于同样是芯片半导体行业来讲,二级市场目光更为“短浅”,投资人们更容易“追涨杀跌”,在行业景气度较高的阶段,愿意用更高的溢价买入行业内的公司股票;而在景气度下行阶段,资金夺路而逃,面对低估值时不为所动,在没有大资金认可的前提下,很可能会无底限地持续看空。

相反,一级市场的投资者本身与企业走得更近,更了解行业的景气度变化及周期的波动,有魄力的投资者甚至会更愿意在行业景气度低谷,进行逆向投资。如三星半导体当年在DRAM领域的多次逆周期扩张,成为其拿到行业第一宝座的重要因素之一。

综上所述,对于芯片半导体行业一二级市场冰火两重天的现象,也就不再难理解了。而目前,我国芯片半导体行业除了部分领域有所突破外,多数领域依然与国际头部企业存在一定差距,整个2022年依然处于集成电路产业资本代表——大基金二期的投资密集期内,在诸多前提之下,各个不同融资阶段的企业数量,有望在三季度环比进一步得到回升,芯片行业在一级市场依然有很长一段路要走,与非网也将持续关注。